Если должник подал заявление о банкротстве, действовать нужно быстро. Первые 30 дней решают все: необходимо включиться в реестр требований кредиторов, проверить имущество должника и отследить подозрительные сделки за последние три года.

Эта статья — пошаговая инструкция для кредиторов. Рассказываем, что делать, если должник подал на банкротство или это сделали за него.

Содержание статьи

Всё содержаниеДолжник подал на банкротство: что это значит для кредитора

Возможность банкротства физических лиц существует в России уже больше 10 лет — с 2015 года. Процедура регулируется десятой главой Федерального закона № 127-ФЗ. Ее ввели для того, чтобы люди, попавшие в действительно сложную финансовую ситуацию, получали шанс начать с чистого листа, а не увязали в долгах еще глубже.

Для гражданина признание банкротом означает освобождение от непогашенных долгов. Это касается кредитов, коммунальных платежей, налогов и даже штрафов, но не всех. Правда, одного признания банкротом недостаточно — нужно честно пройти через все этапы процедуры и получить определение суда о завершении реализации.

В банкротстве не освобождают от задолженностей по алиментам, субсидиарной ответственности, компенсациям за вред, причиненный здоровью или жизни. Эти обязательства неразрывно связаны с личностью гражданина, поэтому закон не допускает их списания.

В каких случаях должник подает на свое банкротство

Физическое лицо обязано объявить себя банкротом, если:

- Суммарно все его долги (налоги, кредиты, займы и так далее) больше 500 000 рублей.

- Погашение долга перед одним кредитором делает невозможным исполнение других обязательств — то есть денег хватает только на часть кредиторов, а не на всех.

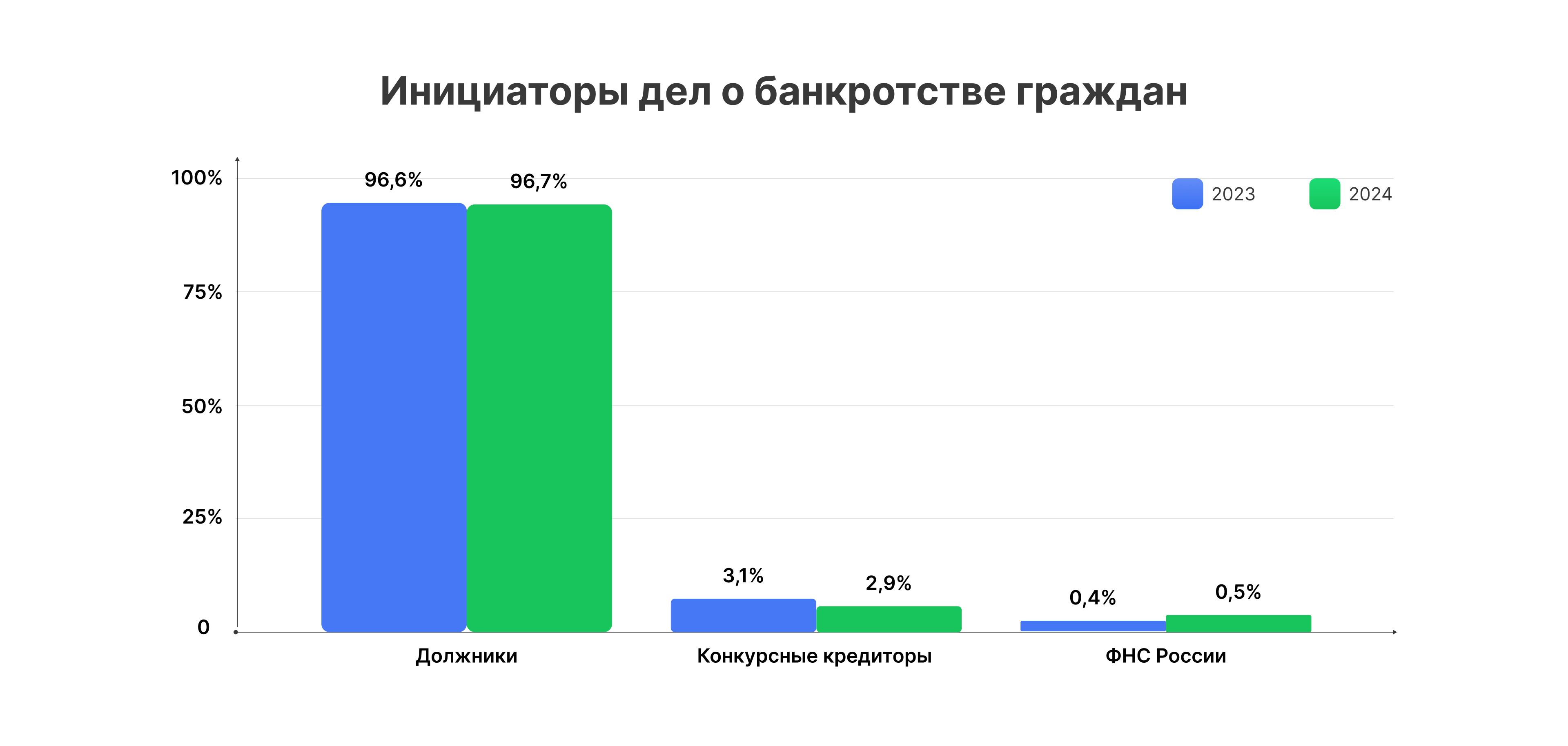

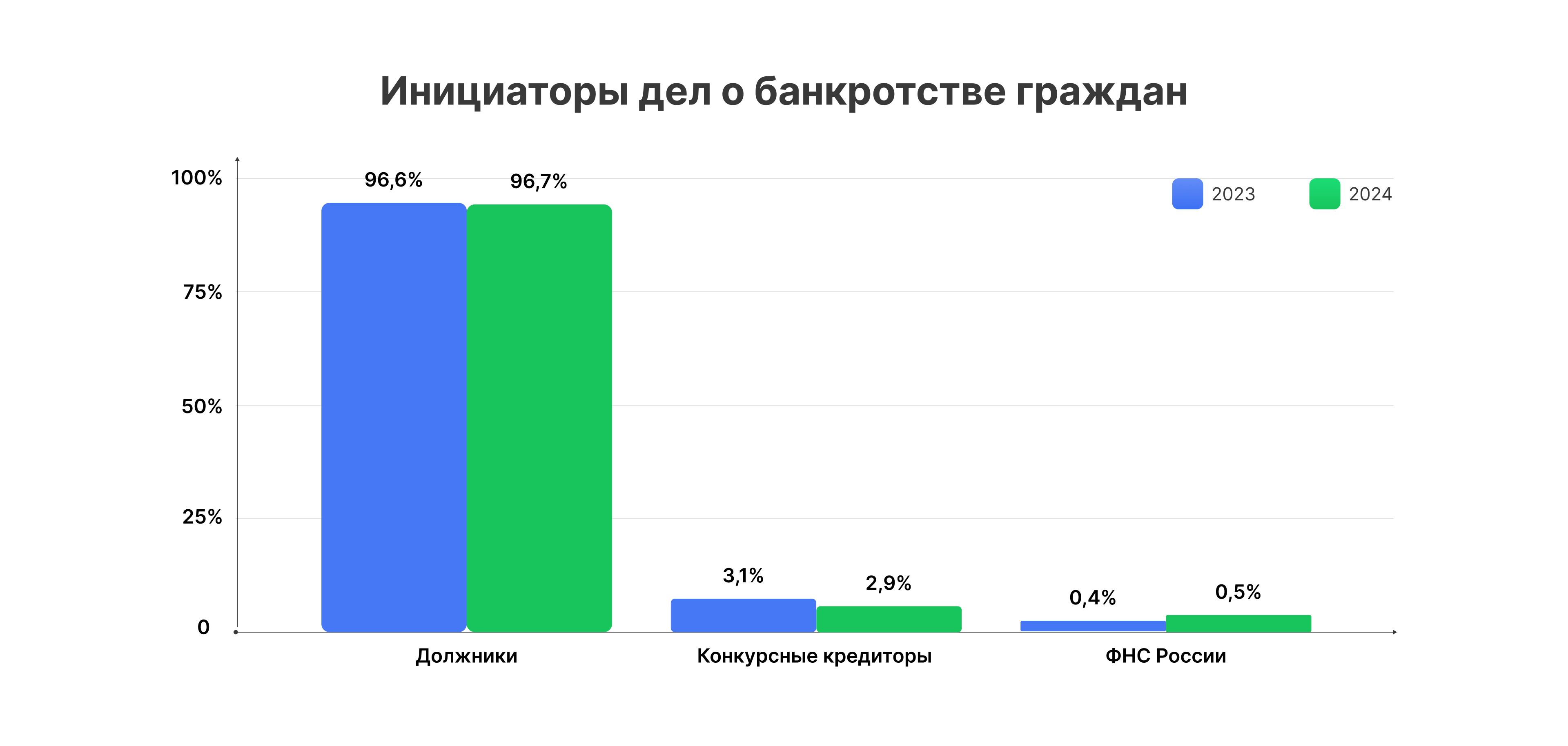

В любых других случаях подача заявления на банкротство остается правом, а не обязанностью должника. Но судя по статистике за 2024 год, в 96,7% дел о банкротстве физических лиц инициаторами процедуры становились именно должники.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Оставшиеся 3,3% заявлений поступают от кредиторов и Федеральной налоговой службы (ФНС). Как проходит банкротство по налогам, мы подробно разбирали в другой статье.

Что касается отдельно взятого кредитора, то он может подать на банкротство должника, если тот не платит уже больше трех месяцев и задолжал от 500 000 рублей (это без учета пени и штрафов).

Кто платит кредиторам при банкротстве

Все расчеты с кредиторами производит финансовый управляющий. Его кандидатуру утверждает арбитражный суд — еще на первом судебном заседании. Но управляющий сможет расплатиться с кредиторами, только если у физлица есть имущество для реализации.

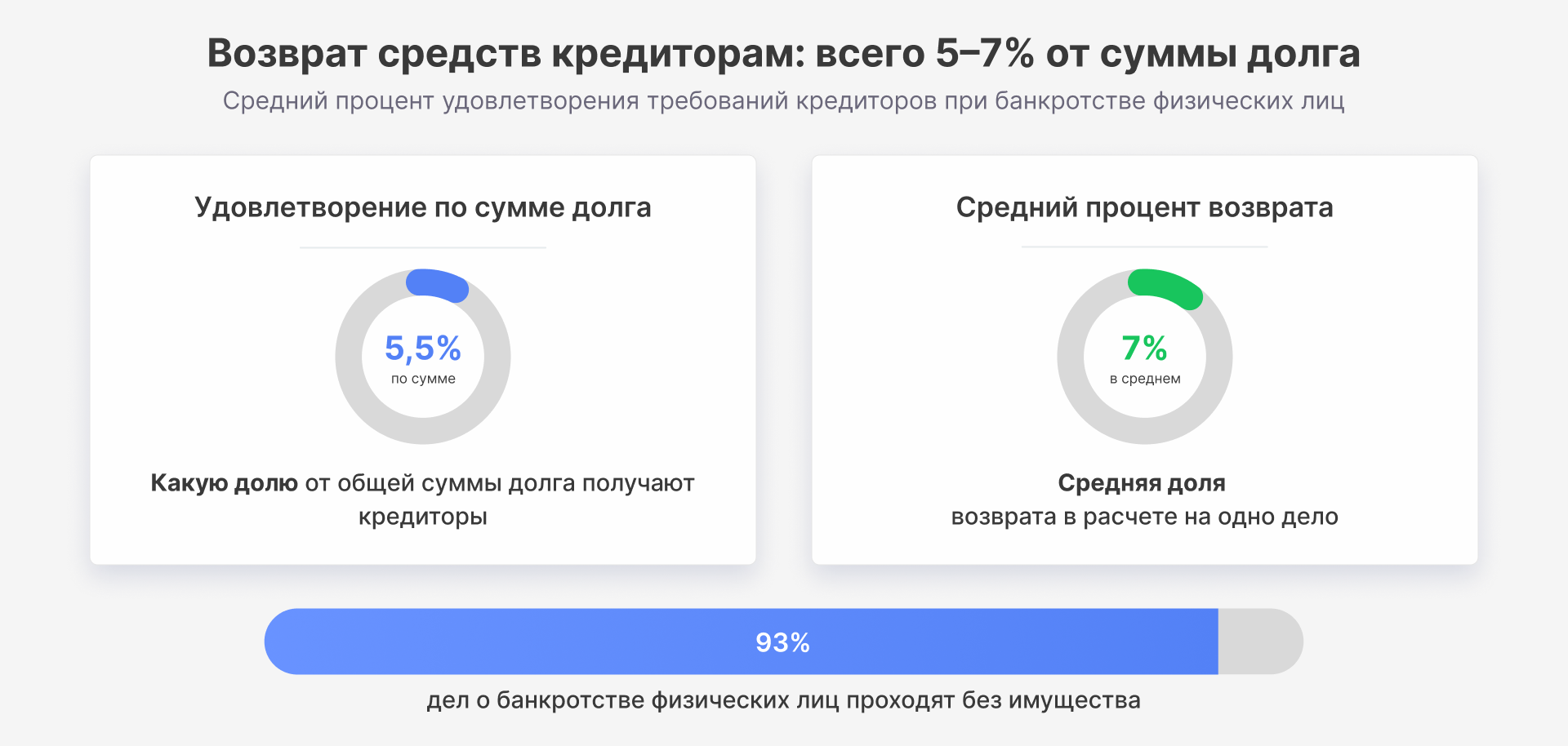

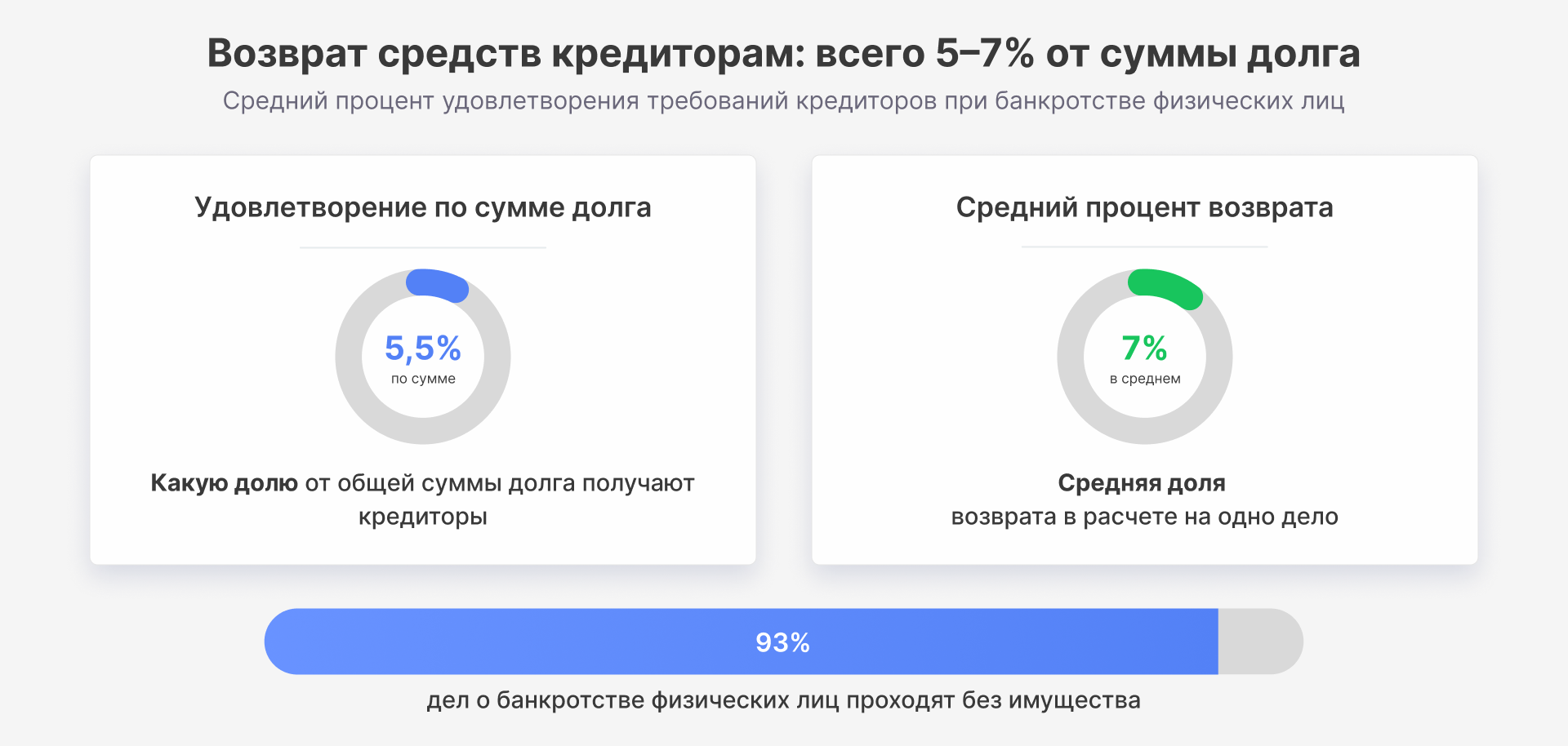

На практике для банка, микрофинансовой организации или другого кредитора банкротство должника в первую очередь означает потенциальную потерю денег. Статистика Федресурса показывает, что кредиторам удается вернуть лишь

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Что происходит после подачи заявления о банкротстве

Исполнительные производства завершаются сразу после объявления гражданина банкротом, а это происходит уже на первом заседании по делу. Можно сказать, что исполнительные листы по кредитам и займам теряют силу. А если банкротство пройдет успешно для должника, то их больше не удастся предъявить к исполнению.

При этом исполнительные производства по долгам, от которых не освобождают в банкротстве (например, по алиментам на детей), продолжаются.

На досудебное взыскание тоже действует мораторий. Если долг продали коллекторам, они не вправе звонить, писать или другим образом контактировать с банкротом. То же самое касается внутренних отделов взыскания банков и частных кредиторов, одолживших деньги, например, под расписку.

Назначается финансовый управляющий, который контролирует доходы должника, проверяет его имущество, формирует реестр требований кредиторов. Банкрот отдает управляющему свои банковские карты, но совсем без денег не остается:

- При реструктуризации задолженности он может тратить 50 000 рублей в месяц без согласования с управляющим.

- А при реализации имущества — банкроту выделяют прожиточный минимум, причем не только на него, но и всех иждивенцев (например, несовершеннолетних детей и в некоторых случаях на супругу).

Сообщения о банкротстве появляются на Федресурсе и в газете «Коммерсантъ» — их размещает финансовый управляющий. Кроме того, кредиторы и другие участники банкротного дела могут следить за тем, как оно продвигается, на kad.arbitr.ru.

Прекращается начисление процентов, пени и штрафов по требованиям, внесенным в реестр кредиторов. Долги гражданина, появившиеся до подачи заявления о банкротстве, перестают расти.

Как включиться в реестр требований кредиторов

Реестр требований кредиторов — это список долгов гражданина с указанием, кому и сколько именно он должен. Если кредитора не будет в реестре, он не сможет претендовать на возврат денег.

Заявление на включение в реестр подается в течение 30 дней с даты выхода сообщения о банкротстве в «Коммерсанте». Пропуск этого срока не лишает права на включение в реестр, так как окончательно он закрывается спустя 60 дней после введения реализации имущества. Но требования, поданные позже 30 дней, рассматриваются в последнюю очередь. Если кредиторов много, к этому времени в конкурсной массе может не остаться денег.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Если требования кредитора подтверждены вступившим в силу судебным актом, госпошлина за подачу заявления на включение в реестр не взимается. В остальных случаях граждане-кредиторы платят 5 000 рублей, а компании — 50 000 рублей. Такие расценки установлены п. 8 ч. 1 ст. 333.21 Налогового кодекса.

К заявлению на включение в реестр нужно приложить документальные доказательства задолженности. Подойдут договоры займа, долговые расписки, платежные поручения, решения суда, исполнительные листы.

Оригинал заявления направляется в суд, копии — банкроту и арбитражному управляющему. Это нужно сделать одновременно.

Текущие платежи (долги, возникшие после принятия заявления о банкротстве) не включаются в основной реестр и взыскиваются отдельно — подробнее об этом можно узнать в другой статье.

Что делать с исполнительным документом при банкротстве должника

Если есть открытое исполнительное производство, то сразу после определения суда о начале банкротства приставы его оканчивают и передают исполнительный документ финансовому управляющему. Аресты со счетов должника снимают, а с зарплаты перестают забирать до 50–70%. Доходы гражданина поступают в полном объеме, но зачисляются на специальный счет. В его качестве выбирают один из действующих счетов банкрота или финансовый управляющий открывает новый счет.

Если исполнительный лист находится у кредитора, его необходимо передать в арбитражный суд вместе со всеми остальными документами. После начала банкротства принудительное исполнение продолжается только по трем категориям требований:

- Неимущественным — например, если от должника требуют освободить помещение или снести постройку.

- Неразрывно связанным с личностью гражданина: алименты, возмещение вреда.

- Текущим платежам.

После завершения банкротства повторное исполнение по долгам, внесенным в реестр, невозможно, даже если они не были погашены полностью. А вот по неоплаченным текущим платежам суд может выдать новый исполнительный документ.

По какой статье закрывают исполнительное производство при банкротстве

Исполнительные производства в отношении должника подлежат окончанию после признания его банкротом. Основание — ч. 7 п. 1 ст. 47 Федерального закона № 229-ФЗ. Так как процедура фактически аннулирует обязательства, повторно подать по ним исполнительный документ нельзя.

Как кредитору реализовать свои права в процедуре банкротства

Кредиторы вправе активно участвовать в процедуре банкротства. И вот как можно реализовать свои права:

- Взаимодействовать с финансовым управляющим. Например, изучать его отчеты и документы, чтобы проверять сделки должника и смотреть, как продвигается реализация.

- Знакомиться с материалами банкротного дела, чтобы своевременно выявлять признаки фиктивного или преднамеренного банкротства. Если доказать умысел должника, его не освободят от долгов. Полный список таких признаков есть в другой нашей статье.

- Участвовать в собраниях кредиторов, голосовать по плану реструктуризации задолженности и другим ключевым вопросам. Право голоса пропорционально размеру ваших требований в реестре.

- Требовать замены управляющего, если он намеренно затягивает процедуру, явно имеет личный интерес (хоть это и сложно доказать), открыто отдает предпочтение другим кредиторам или должнику.

- Участвовать в разработке мирового соглашения с должником. В этом случае шансы на возврат хотя бы части долга выше, чем при реализации. Как показывает статистика за 2024 год, 93% физических лиц оформили банкротство, сохранив все свое имущество.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

- Подавать жалобы в арбитражный суд, рассматривающий дело, на действия управляющего, должника или других участников, если они нарушают ваши права или интересы.

Можно ли повлиять на очередность погашения долгов

Требования кредиторов в ходе банкротства погашаются в строгом порядке. Он закреплен в ст. 213.27 Федерального закона № 127-ФЗ и не меняется по желанию участников процедуры.

Первым делом в банкротстве погашают текущие платежи. Они разделены на четыре очереди (к следующей переходят только после полного погашения предыдущей):

- Алименты и расходы на процедуру банкротства.

- Зарплата и выходное пособие сотрудникам, которые продолжили работать на должника после подачи им заявления на банкротство.

- Коммунальные платежи.

- Остальные текущие обязательства.

Следом погашаются реестровые долги. Они делятся на три очереди:

- Компенсации за моральный ущерб, вред жизни и здоровью, а также алименты, задолженность по которым накопилась до подачи заявления.

- Расчеты с бывшими работниками.

- Все остальные долги, в том числе по кредитам и распискам.

Косвенно повлиять на очередность можно, если переквалифицировать свои требования. Согласно ст. 5 Федерального закона №

Как оспорить сделки или возразить против списания долгов

Кредиторы, доля которых превышает 10% в реестре требований, могут оспаривать подозрительные сделки должника, совершенные им в течение трех лет до банкротства. К таким сделкам относится, например:

- Продажа имущества родственникам по цене ниже рыночной.

- Дарение квартир, автомобилей, доли в бизнесе.

- Безвозмездные переводы крупных сумм третьим лицам.

Также кредитор имеет право оспаривать сделки с предпочтением — это когда должник погашает задолженность перед одним кредитором в ущерб остальным. Период для оспаривания таких сделок составляет 6 месяцев до банкротства. Если суд признает сделку недействительной, имущество вернется в конкурсную массу.

Кто такие подставные кредиторы

Еще один повод для подачи возражений — участие в процедуре фиктивных кредиторов. Они включаются в реестр, чтобы искусственно увеличить объем задолженности и передать деньги от реализации имущества банкроту.По каким признакам можно определить подставного кредитора:

- У него родственные или дружеские связи с должником.

- Доля требований превышает 70% от реестра.

- При этом нет документов, подтверждающих реальное движение денег. Нет выписок, платежек, расписок.

- Требования основаны только на договоре займа, а доказательств передачи денег нет.

Чтобы исключить подставного кредитора из реестра, необходимо подать возражение финансовому управляющему. Но аргументы «У него подозрительное лицо» и «Я ему не доверяю» не сработают, нужны конкретные доказательства. Как вариант — собрать доказательства аффилированности: один адрес регистрации, совместный бизнес, семейные связи.

Хотя справедливости ради: фиктивные кредиторы — это больше история про банкротство компаний. Обычно физические лица оформляют банкротство проще и прозрачнее — без сложных махинаций с реестром требований.

Как отменить списание долгов

Кредитор вправе опротестовать банкротство и списание долгов в целом. Но для этого предстоит доказать, что должник утаил ценное имущество или передал финансовому управляющему ложные сведения. Это серьезные нарушения: если они подтвердятся, суд откажет неудавшемуся банкроту в освобождении от обязательств.

Что делать, если должника признали банкротом: краткая инструкция

-

Проверить статус банкротного дела на Федресурсе и через Картотеку арбитражных дел.

-

В течение 30 дней после публикации сообщения о банкротстве должника направить в суд заявление о включении в реестр кредиторов.

-

Если на руках есть исполнительный документ, передать его в арбитражный суд.

-

Участвовать в собраниях кредиторов и голосовать по ключевым вопросам.

-

Изучать отчеты финансового управляющего: о результатах проверки процедуры на фиктивность, проведении собраний кредиторов, завершении реализации. Оставляем инструкцию, где искать такие отчеты и какую информацию они еще содержат.

-

Оспаривать подозрительные сделки, если такие найдутся.