Ставка рефинансирования — один из экономических показателей, используемых в финансовой и правовой системе. Ее значение учитывается в расчетах обязательных платежей и неустоек, а влияние на кредиты, вклады и курс рубля проявляется через ключевую ставку Банка России.

Рассказываем, что такое ставка рефинансирования, как она рассчитывается и главное — на что влияет.

Содержание статьи

Всё содержаниеЧто такое ставка рефинансирования

Ставка рефинансирования, или учетная ставка, — это процент, под который Центральный банк РФ предоставляет кредиты коммерческим банкам.

Этот показатель, введенный в 1992 году, тесно связан с ключевой ставкой, которая позже стала основным инструментом денежно-кредитной политики Банка России.

С 1 января 2016 года ставка рефинансирования устанавливается в размере ключевой ставки и меняется одновременно с ней.

Ставка рефинансирования корректируется через ключевую ставку в зависимости от экономической ситуации в стране:

- Так, в 2020 году она находилась на уровне 4,25% годовых.

- В 2024 году выросла до 21% годовых.

- А в 2025 году начала снижаться и опустилась до 16% годовых.

- В начале 2026 года ставка все еще составляет 16% годовых.

В чем отличие от ключевой ставки

Хотя ставка рефинансирования совпадает с ключевой по размеру, это разные показатели, применяемые в разных сферах.

Ставка рефинансирования используется в правовых расчетах — при начислении штрафов, пеней и компенсаций. Ключевая ставка влияет на стоимость кредитов, условия ипотеки и доходность банковских вкладов.

Источник: официальный сайт ЦБ РФ

Кто устанавливает ставку рефинансирования

Решения по ключевой ставке принимает совет директоров Банка России на регулярных заседаниях. Обычно их восемь в течение года, но при необходимости могут проводиться внеплановые.

По итогам заседания ключевую ставку могут повысить, понизить или оставить на текущем уровне, а ставка рефинансирования меняется автоматически.

Результаты публикуются на официальном сайте регулятора. Там же можно посмотреть текущий размер ставки и историю ее изменения.

От чего зависит изменение ставки

Определяя размер ключевой ставки, Банк России учитывает множество факторов, в том числе:

-

Текущий и прогнозируемый уровни инфляции.

-

Курсы валют и динамику их изменения.

-

Динамику валового внутреннего продукта (ВВП).

-

Геополитическую обстановку и внешнеэкономические тенденции.

-

Стоимость энергоносителей на мировом рынке.

Ставка рефинансирования всегда следует за ключевой.

Банк России стремится поддерживать ценовую и финансовую стабильность в стране. Повышение или снижение ключевой ставки является одним из главных инструментов.

На что влияет ставка рефинансирования

Ставка рефинансирования не является инструментом экономической политики и не влияет напрямую на кредиты, вклады, инфляцию или курс рубля. Ее значение используется для определения размера денежных обязательств в случаях, прямо установленных законом: при расчете неустоек и компенсаций.

Экономические последствия, которые часто связывают со ставкой рефинансирования, на практике возникают через ключевую ставку, имеющую тот же размер.

Кредиты и ипотека

Банк России предоставляет ликвидность коммерческим банкам, ориентируясь на ключевую ставку. Поэтому банки формируют условия кредитования с учетом ее уровня и не выдают кредиты под проценты существенно ниже этого ориентира.

При повышении ключевой ставки кредиты дорожают и становятся менее доступными для заемщиков. Это особенно заметно при оформлении ипотеки: разница даже в один процентный пункт по долгосрочному кредиту на 25–30 лет приводит к значительной переплате.

При снижении ключевой ставки заемные средства становятся доступнее, спрос на кредиты растет, в том числе со стороны бизнеса. В такие периоды часто возникает возможность рефинансировать ранее оформленные кредиты на более выгодных условиях.

При этом финальная ставка по кредиту зависит не только от решений ЦБ РФ, но и от политики конкретного банка, уровня дохода заемщика, его кредитной истории и других индивидуальных факторов.

Депозиты и сбережения

При росте ключевой ставки банки, как правило, повышают доходность вкладов. Это делает депозиты более привлекательными для населения и стимулирует сбережения.

При снижении ключевой ставки доходность вкладов уменьшается, и хранение денег в банке становится менее выгодным, особенно в условиях высокой инфляции. В таких ситуациях часть средств перераспределяется в потребление или альтернативные инструменты.

Изменение ключевой ставки влияет на поведение граждан и бизнеса: при высоких ставках люди чаще откладывают деньги, при низких — активнее берут кредиты и увеличивают расходы.

Валютный курс

Уровень ключевой ставки влияет на привлекательность рублевых активов для инвесторов. При снижении ставки интерес к таким активам может ослабевать, а спрос на иностранную валюту — расти, что оказывает давление на курс рубля.

Повышение ключевой ставки, напротив, может поддерживать интерес к рублевым инструментам и сдерживать ослабление национальной валюты.

При этом ключевая ставка — лишь один из факторов, влияющих на валютный курс. Существенную роль играют внешнеэкономические условия, торговый баланс и движение капитала.

Инфляция и экономика

Ключевая ставка используется Банком России для сдерживания инфляции. При ее повышении кредиты дорожают, потребительский спрос снижается, и рост цен может замедляться.

Однако чрезмерно высокая ключевая ставка ограничивает доступ к заемным средствам, что может негативно сказаться на деловой активности: бизнес развивается медленнее, инвестиции сокращаются, растет риск безработицы.

Снижение ключевой ставки, напротив, поддерживает экономическую активность, но при неблагоприятных условиях может сопровождаться ускорением инфляции. Поэтому ЦБ РФ стремится поддерживать баланс между ценовой стабильностью и экономическим ростом.

Как применяется ставка рефинансирования

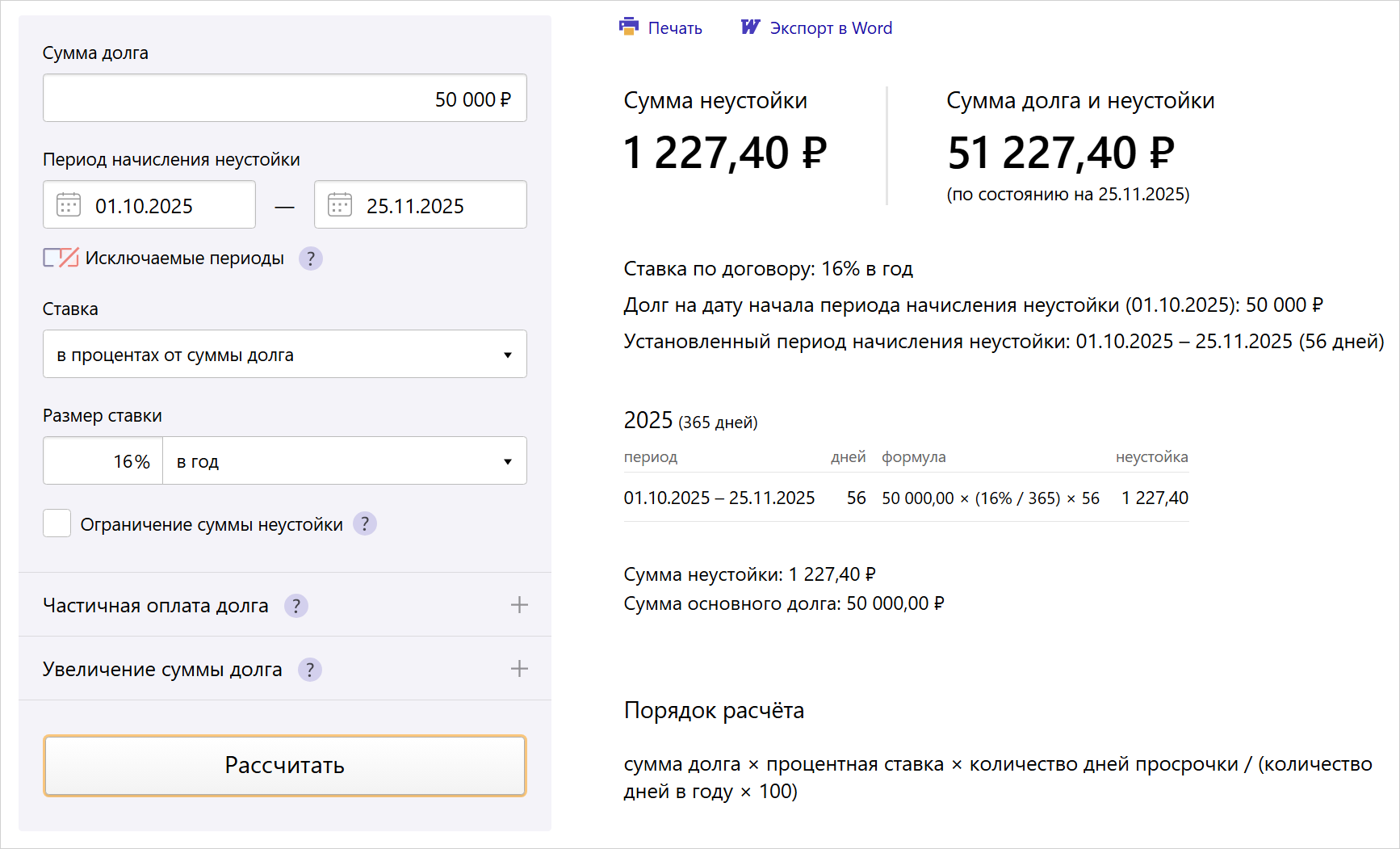

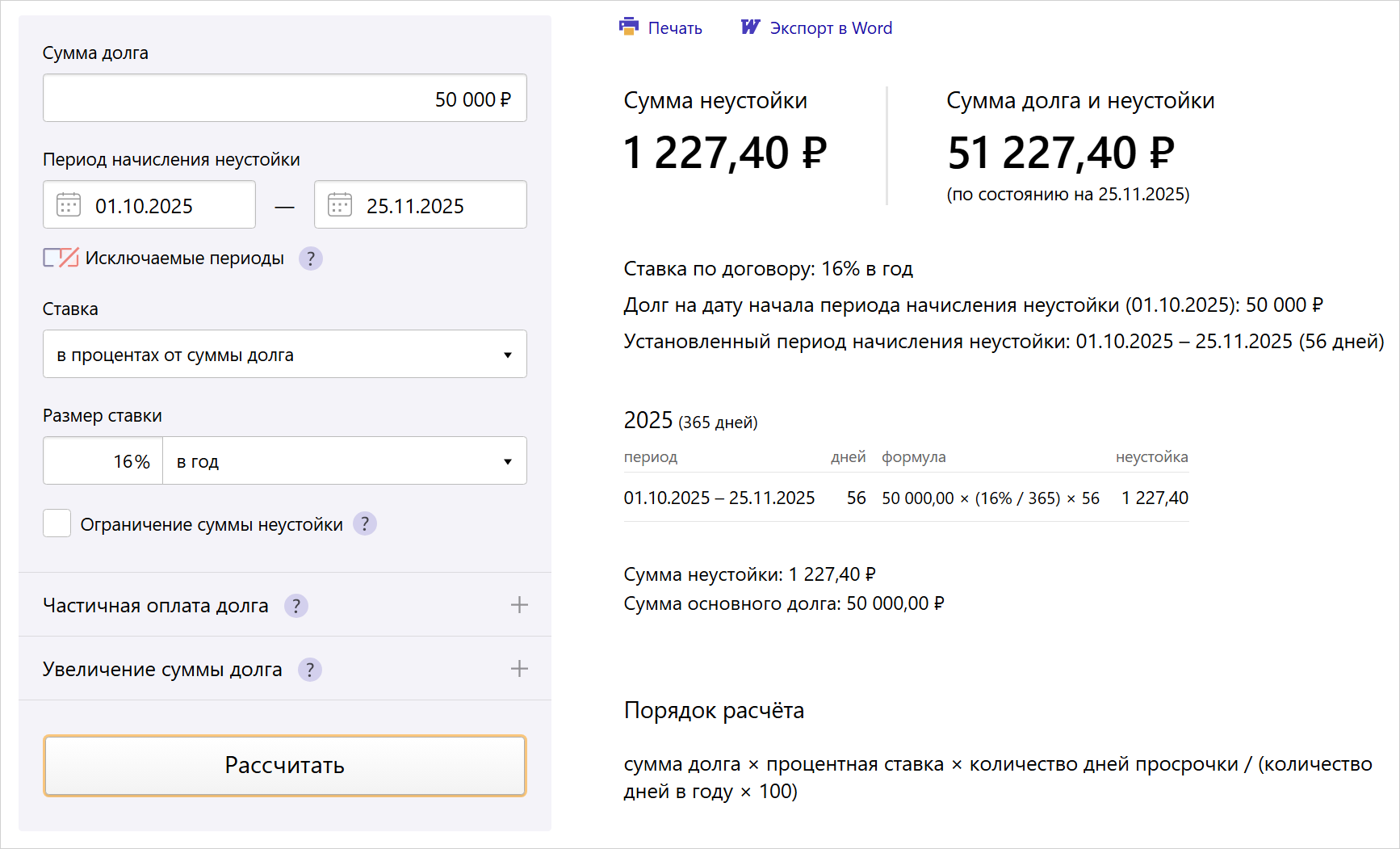

Ставка рефинансирования применяется как база для расчета отдельных видов неустоек и компенсаций, предусмотренных законом. Как правило, расчет производится за количество дней, поэтому нужно учитывать, какая ставка действовала в конкретные периоды. Для этого удобно пользоваться онлайн калькуляторами.

Источник: справочная система «КонсультантПлюс»

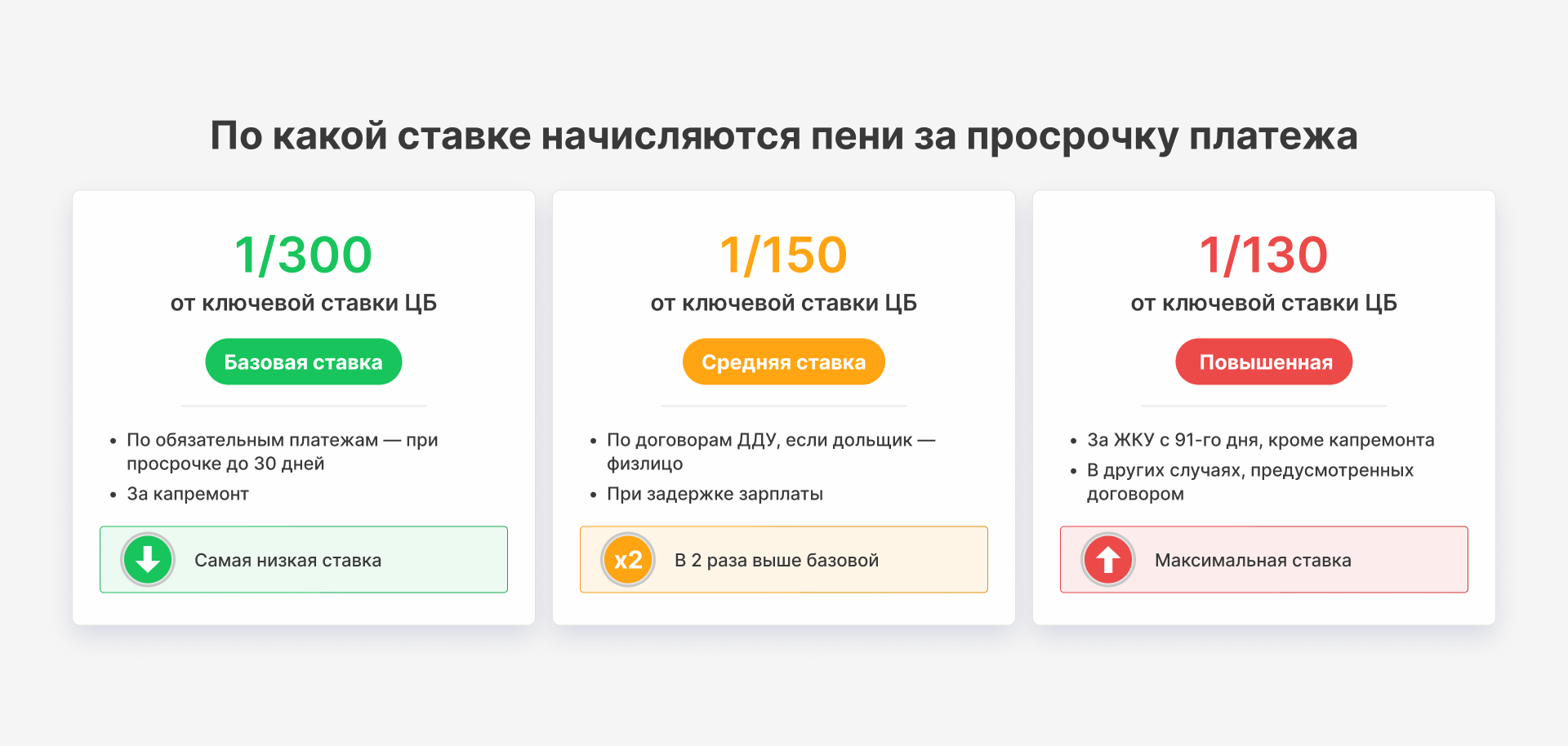

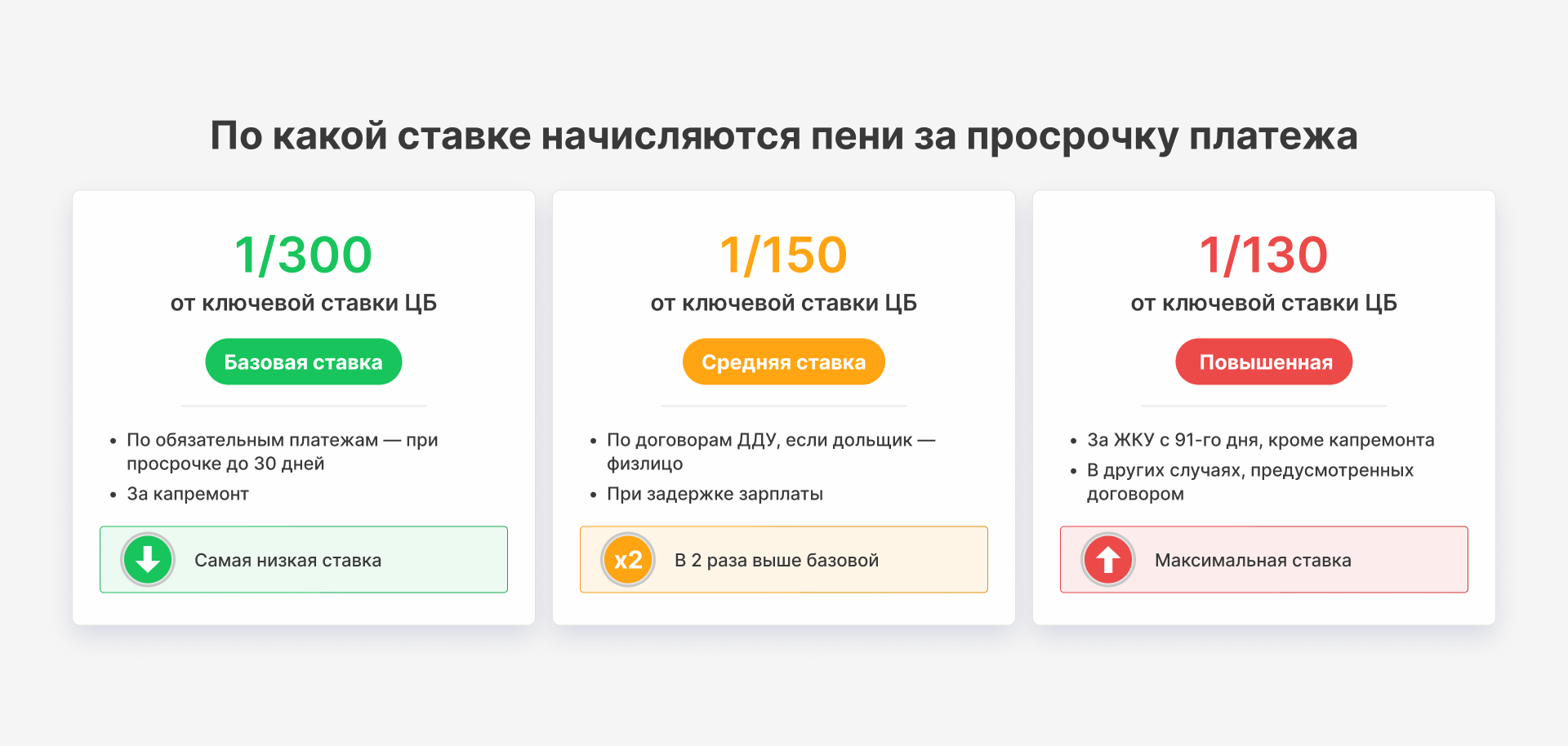

Начисление пеней по долгам за ЖКХ

Если не оплатить квитанцию за жилищно-коммунальные услуги в установленный срок, то с

-

1/300 ставки рефинансирования × сумма × длительность просрочки — при неуплате с

31-го по90-й день. -

1/130 ставки × сумма просрочки × количество дней — начиная с

91-го дня.

При этом до 1 января 2027 года действует специальное правило, введенное постановлением Правительства РФ № 329: применяется ставка 9,5% годовых либо ключевая ставка на день оплаты, если она ниже.

Неустойка в долевом строительстве

Пени начисляются застройщику за несвоевременную сдачу жилья или устранение обнаруженных в нем недостатков по формуле: 1/150 учетной ставки × количество дней просрочки × цена договора ДДУ.

Также пени предусмотрены для дольщиков, задержавших платеж по рассрочке. Их размер высчитывается так: 1/300 ставки рефинансирования × сумма × количество дней просрочки.

Это не относится к тем, кто купил квартиру в ипотеку — для них размер неустойки определяется условиями договора с банком.

За несвоевременное устранение недостатков объекта долевого строительства застройщик обязан уплатить неустойку в размере 1/150 ставки рефинансирования от стоимости работ за каждый день просрочки.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Мораторий на начисление неустоек застройщикам, действовавший в 2022–2025 годах, после 31 декабря 2025 года не продлен в части освобождения от начисления новых санкций. В 2026 году допускается только отсрочка выплаты ранее начисленных сумм.

Налоговые расчеты

В случае неправомерной блокировки счета — например, долг по налогам уже погашен, но на счет наложили арест — ФНС обязана выплатить процент, равный ставке рефинансирования, от замороженной суммы за каждый календарный день приостановки операций.