Рефинансирование продвигают как способ снизить платежи и сэкономить на процентах. Звучит заманчиво — объединить долги, платить меньше, избавиться от финансового стресса. Но всегда ли это работает? Разбираемся в плюсах и минусах рефинансирования: когда оно действительно помогает, а когда, наоборот, может обернуться дополнительными расходами.

Содержание статьи

Всё содержаниеВ чем суть рефинансирования

Рефинансирование, или перекредитование, — когда заемщик оформляет новый кредит на более выгодных условиях, чтобы досрочно погасить один или несколько действующих займов.

Как это работает в теории: два года назад вы взяли кредит под 18% годовых. А сейчас ставки упали до 12%. Вы идете в другой банк, берете там кредит под 12% и сразу закрываете старый дорогой кредит. Теперь платите меньше каждый месяц и экономите тысячи рублей.

Еще один плюс: если у вас несколько кредитов или есть микрозаймы, можно объединить все это в один долг. Вместо четырех платежей разным банкам и микрофинансовым организациям — один платеж, одна дата и меньше путаницы.

Важный момент: сейчас ставки, наоборот, выросли по сравнению с недавним прошлым, поэтому рефинансирование выгодно в основном тем, кто брал кредиты в периоды еще более высоких ставок, или чтобы объединить несколько займов в один.

Плюсы рефинансирования кредита

Если правильно воспользоваться услугой, можно улучшить условия кредитования, сэкономить на процентах и упростить себе жизнь в финансовом плане.

Снижение процентной ставки

Даже снижение ставки на 1,5–2% может дать существенную экономию, особенно по крупным и долгосрочным кредитам — например, по ипотеке. Чем больше сумма и срок, тем заметнее разница в рублях.

Уменьшение платежей

Если сделать рефинансирование под более низкий процент, ежемесячный платеж станет меньше. Еще вариант — увеличить срок кредита. Тогда ежемесячный платеж тоже уменьшится, но общая переплата по процентам вырастет. Поэтому нужно выбирать, исходя из ситуации:

-

Если доходы позволяют, выгоднее сделать рефинансирование на меньший срок и сэкономить на процентах.

-

Но если сейчас трудности с деньгами, безопаснее растянуть платежи и дать себе передышку.

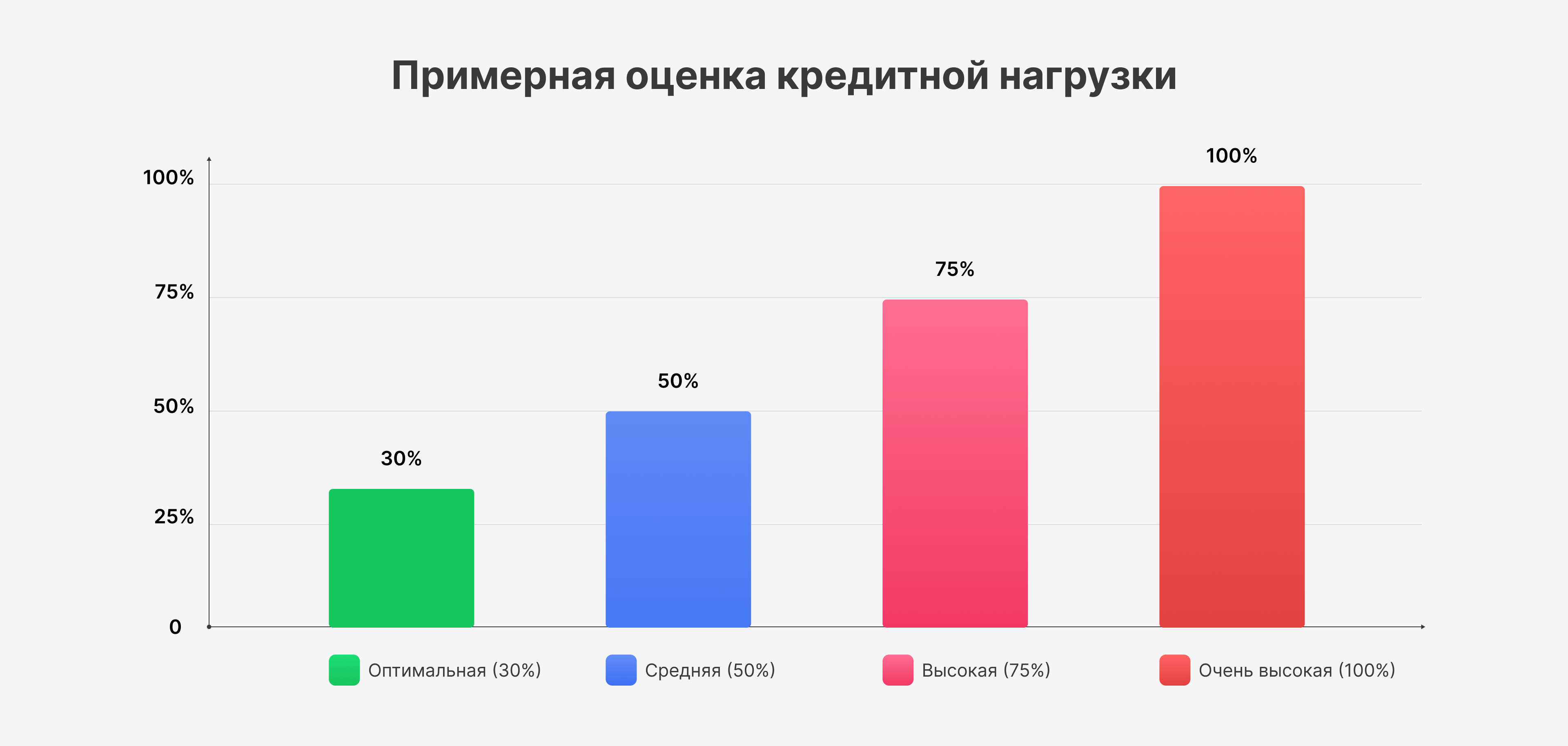

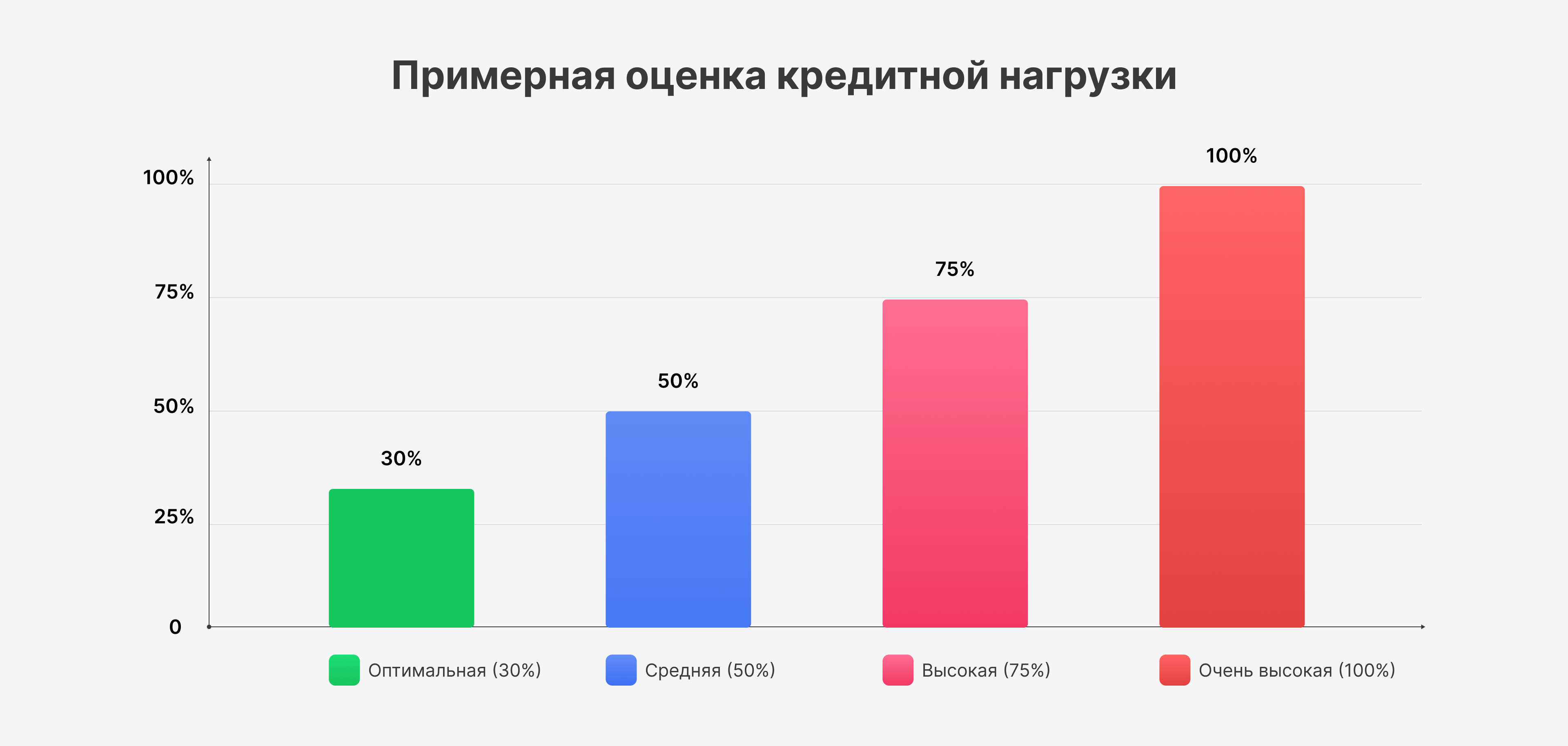

Снижение кредитной нагрузки

Чем выше показатель долговой нагрузки (ПДН), тем сложнее получить одобрение по новому кредиту. Плюс рефинансирования в том, что оно снижает платежи, а значит, и общую кредитную нагрузку.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Объединение платежей в один

С помощью рефинансирования можно закрыть несколько старых займов и платить по новому графику один раз в месяц. Так проще не запутаться в датах и не пропустить платеж — а значит, не испортить кредитную историю и избежать штрафов от банка.

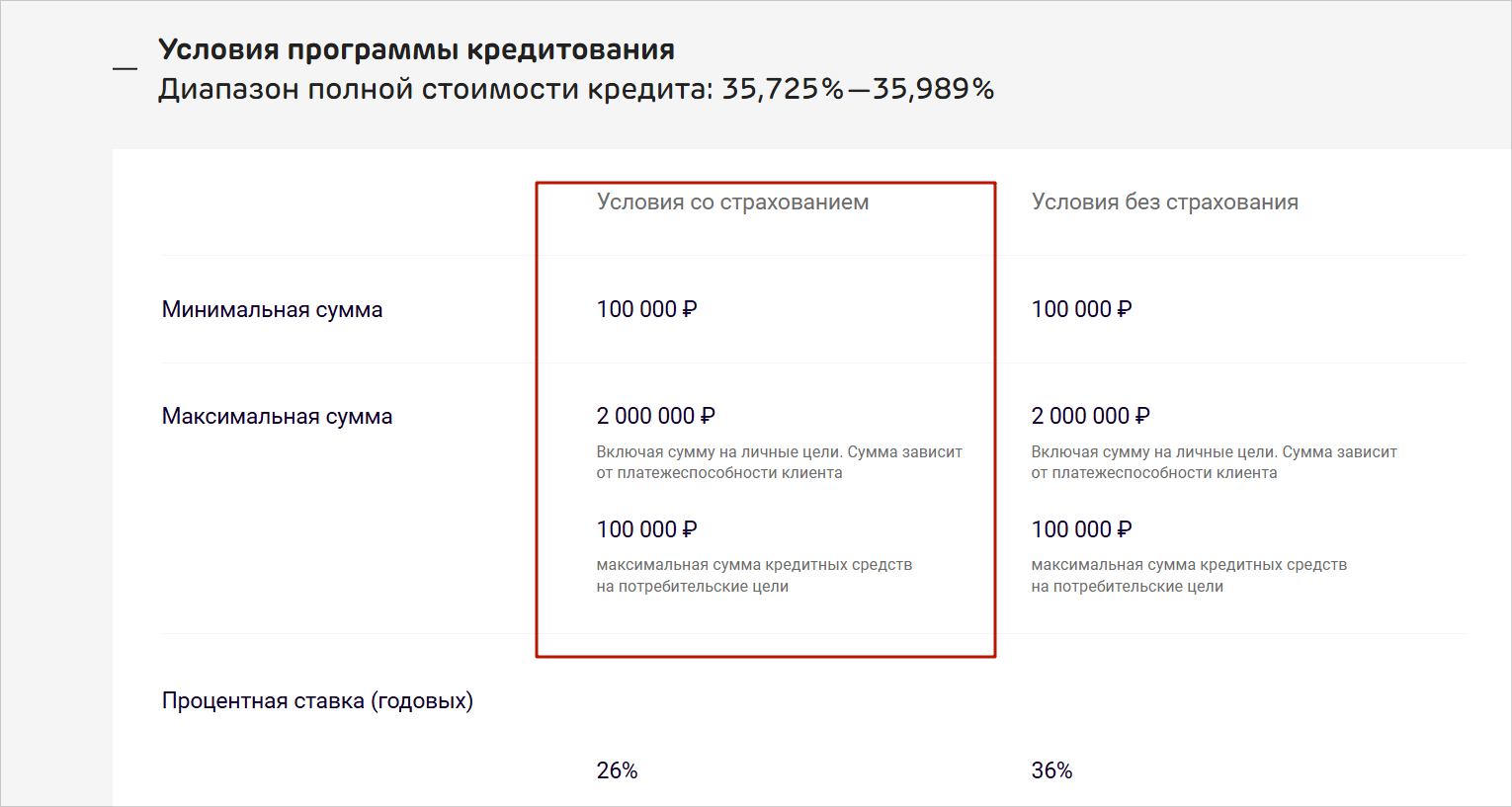

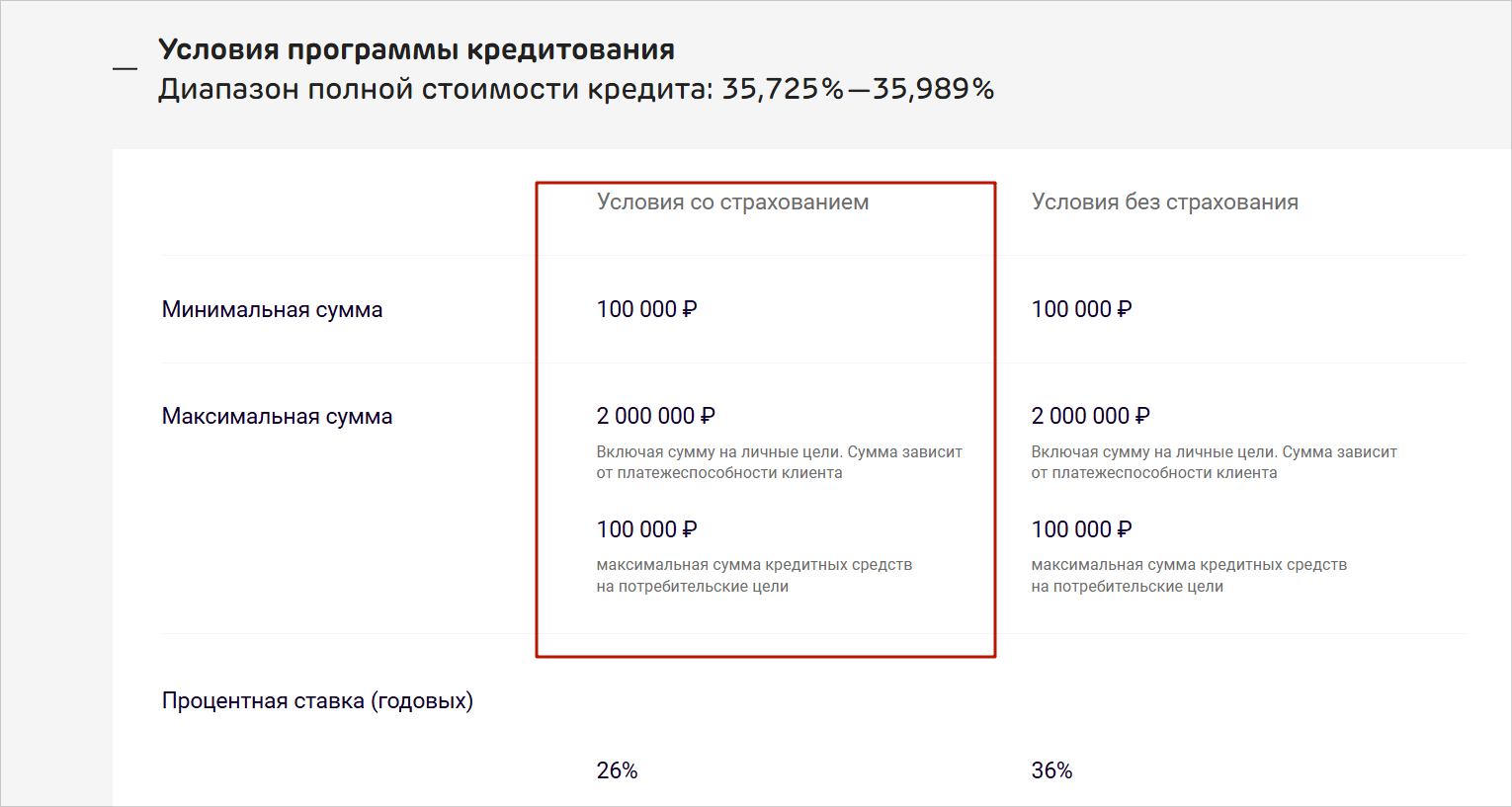

Получить дополнительные средства

Такую услугу предлагают некоторые банки. Вы можете запросить больше денег, чем нужно для погашения открытых кредитов, и использовать свободную сумму по своему усмотрению.

При рефинансировании в банке «Ак Барс» можно получить дополнительные средства в размере 100 тыс. рублей, но общая сумма нового кредита не должна превышать 2 млн рублей

Источник: akbars.ru

Минусы рефинансирования кредита

Рефинансирование — не универсальное решение. У него есть свои подводные камни, которые могут свести выгоду на нет или даже ухудшить ситуацию с долгами. Перечислим основные минусы.

Высокие требования к заемщикам

Клиент должен иметь хорошую кредитную историю, официальное трудоустройство с подтвержденным доходом и низкий уровень долговой нагрузки. Но даже формальное соответствие всем критериям не гарантирует одобрения.

Нужно больше документов

Собирать их дольше, чем для обычного кредита. Понадобятся копии кредитных договоров по всем рефинансируемым займам, справки о трудоустройстве и доходах. Полный список документов, которые потребуются для рефинансирования кредита, можно посмотреть здесь.

Дополнительные расходы на оформление

Заемщику могут предложить страховую программу или платный пакет услуг, что увеличит общую стоимость кредита. При рефинансировании ипотеки обязательной и дорогостоящей процедурой является проведение повторной оценки объекта недвижимости-залога. Все эти затраты необходимо закладывать в расчет итоговой выгоды.

Риск переплаты по кредиту

Причиной может стать:

- Неверный расчет перед рефинансированием.

- Увеличение срока кредита. Это может свести на нет любые попытки сэкономить.

- Перекредитование после того, как прошла половина срока займа. Если вы уже погасили значительную часть долга, при новом кредите проценты снова начисляются на всю сумму — выгода может оказаться сомнительной.

Если банки отказывают в рефинансировании и реструктуризации, это не значит, что выхода нет. Когда долги слишком большие и платить просто нечем, закон на вашей стороне — можно пройти процедуру банкротства. Она помогает списать долги и начать с чистого листа: без штрафов, коллекторов, приставов.

Запишитесь на консультацию: наши юристы ответят на все вопросы, разберут ситуацию и честно скажут, подходит ли вам банкротство.

Как рефинансирование влияет на кредитную историю

Как правило, нейтрально или положительно. Этим рефинансирование отличается от реструктуризации, когда заемщик не оформляет новый кредит, а обращается в свой же банк за пересмотром условий текущего займа. Реструктуризация отмечается в кредитной истории и зачастую воспринимается кредиторами как признак финансовых проблем.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Рефинансирование не отмечается в кредитной истории. В ней появляются лишь отметки о досрочном погашении одного или нескольких старых займов и открытии нового кредита.

Если при этом общая долговая нагрузка на заемщика снижается, это лишь плюс — больше шансов получить новый кредит. Также один ежемесячный платеж вместо нескольких делает финансовое поведение заемщика более предсказуемым для кредитора.

Рефинансирование и потребительский кредит — что лучше выбрать

Выбор между целевым рефинансированием и нецелевым потребительским кредитом зависит от конкретной ситуации.

Потребительский кредит — это нецелевой займ, который вы можете использовать по своему усмотрению, в том числе и для погашения других кредитов, микрозаймов. Его проще получить, но ставки обычно выше. Для закрытия нескольких долгов придется самостоятельно переводить средства в разные банки, подавляя соблазн потратить их на другие нужды.

Рефинансирование — это целевой кредит, предназначенный в первую очередь для погашения существующих долгов. Получить его сложнее, но все хлопоты при грамотном расчете окупаются экономией на процентах. Кроме того, кредитор контролирует использование денег или самостоятельно перечисляет их на погашение старых займов, снижая риск нецелевого расходования.

Резюмируем:

-

Рефинансирование больше подходит для улучшения условий по кредитам и снижения долговой нагрузки.

-

Потребительский кредит может стать запасным вариантом, если вам отказали в рефинансировании или если нужно быстро закрыть один небольшой займ.

Стоит ли делать рефинансирование кредита

Подготовили чек-лист, который можно использовать для проверки вашей ситуации с рефинансированием:

✅ Разница между текущей ставкой и предлагаемой — не менее 1,5–2% (для ипотеки достаточно 1%).

✅ С момента оформления кредита ключевая ставка ЦБ снизилась.

✅ У вас хорошая кредитная история и банки одобрят рефинансирование на выгодных условиях.

✅ Вы находитесь в первой половине срока займа — основной долг еще значительный.

✅ До конца выплат по старому кредиту осталось не менее 6–12 месяцев.

✅ Экономия покрывает все расходы на оформление и оправдывает ваши усилия.

Как принять решение

Оставляем пошаговую инструкцию, которая поможет принять решение по рефинансированию:

-

Запросите в своих банках справки об остатках задолженностей, подсчитайте общую переплату на текущих условиях кредитования.

-

Подайте заявки на рефинансирование в

2–3 банка, чтобы получить точные, а не предварительные условия. Оставляем список банков, где лучше делать рефинансирование в 2026 году. -

Подсчитайте итоговую переплату по кредиту на предложенных условиях. При этом важно учитывать все сопутствующие новому займу затраты: страховки, комиссии, на оценку недвижимости.

-

Сравните эту сумму с переплатой по текущим займам. Если экономия существенна (от десятков тысяч рублей и больше), то это перевесит все минусы рефинансирования.