Должники часто переживают, что банкротство — это нечестно по отношению к банку. Мол, взял деньги, подписал договор, а теперь «кидаю» кредитора.

Но вот что важно понять: для банка ваше банкротство — не катастрофа и не предательство. Это стандартная ситуация, которую он заранее просчитал, а риски заложил в проценты. Более того, банкротство зачастую оказывается выгоднее для банка, чем годами взыскивать безнадежный кредит.

Разберем, почему списание долгов выгодно всем: и вам, и банкам, и даже государству.

Содержание статьи

Всё содержаниеВыгодно ли банкам банкротство физических лиц

Для банка это невыгодно, потому что в процедуре банкротства долг физического лица списывается. В лучшем случае кредитору удается вернуть лишь небольшую часть денег, если у человека есть ценные активы: земельный участок, вторая квартира, ценные бумаги. Но обычно банки не получают ничего, а граждане сохраняют свое имущество: единственную квартиру, мебель, бытовую технику, личные вещи, даже машину (как показывает практика, в некоторых случаях ее можно оставить).

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Да, банк теряет деньги. Но почему тогда банкротство физических лиц — это часть нормального кредитного рынка? Потому что оно все равно выгоднее для банка, чем:

- Годами тянуть безнадежное взыскание.

- Тратить деньги на юристов и коллекторов.

- Держать целый отдел взыскания для работы с проблемными долгами вместо того, чтобы привлекать новых клиентов.

- Отражать в отчетности долги, которые только портят финансовые показатели.

Почему банкротство граждан помогает банкам

Коммерческий банк берет деньги у Центробанка под один процент, а заемщикам выдает под другой, гораздо выше. На этой разнице и зарабатывает. Поэтому его главная задача — заставить деньги работать, а не лежать мертвым грузом.Безнадежный долг для банка — именно такой груз. Человек не может платить, вместо процентов по кредиту начисляются пени и штрафы, долг зависает на балансе и портит отчетность.

Кроме того, под этот мертвый груз банк вынужден замораживать живые деньги — формировать резерв на случай потери. Так заставляет делать пункт 1.3 Положения Банка России № 590-П. Долг нельзя просто взять и списать — нужно веское основание.

Именно банкротство и есть то самое основание. Когда суд признает человека банкротом, банк получает законное право списать его долг как безнадежный. Это подтверждает статья 213.28 Федерального закона.

Далее банк размораживает деньги из резерва и пускает в оборот, то есть выдает кредиты. Одновременно избавляет свой баланс от плохого долга. Чистая отчетность говорит инвесторам и ЦБ, что банк надежный и не копит долги.

Для кредитной организации ваше банкротство — не трагедия, а просчитанный бизнес-риск, и вот почему: банк еще до выдачи кредита учитывает вероятность, что вы не сможете его вернуть. Он закладывает такой сценарий в процентную ставку для всех заемщиков. Поэтому потери из-за одного банкрота компенсируются платежами сотен других клиентов, которые исправно платят.

Как банки защищают себя от убытков

Важно понять одну вещь: банк — не ваш друг, который дал в долг из последних денег. Это коммерческая организация, которая зарабатывает на кредитах. Она изначально закладывает риск невозврата в свою бизнес-модель. Это помогает кредиторам оставаться в плюсе, даже когда заемщики не возвращают долги. Поэтому думать, что банкротство физических лиц разоряет банки, — большое заблуждение.

Разберем, почему кредиторы тоже могут остаться в плюсе при банкротстве заемщика.

Во-первых, банк получает главную прибыль на старте кредита. Посмотрите на свой график платежей — увидите, что первые месяцы, а то и годы, вы гасите практически одни проценты. Поэтому, даже если через год перестали платить, банк уже заработал.

Во-вторых, банки создают финансовую подушку. Мы уже знаем: Центробанк обязывает все кредитные организации формировать резервы под возникшие долги. Еще он требует создавать резерв под любой выданный кредит — так гласит пункт 1.1 Положения Банка России №

Когда банк выдает кредит, он откладывает определенную сумму в резерв. Если заемщик обанкротится, банк покроет убытки из этих денег. Сумма резерва зависит от надежности клиента: чем хуже кредитная история и финансовое положение, тем больше денег банк замораживает.

В-третьих, банки страхуют свои риски. Часто при оформлении кредита, особенно крупного, вам предлагают купить страховку. Она защищает не только вас, но и банк. Если заемщик потерял работу, заболел или не может платить по другим причинам, страховая компания возместит банку остаток долга.

Кроме индивидуальных полисов, работают и коллективные программы, когда банки страхуют целый портфель кредитов от массовых невозвратов, а еще — собственную ответственность, чтобы сократить потери. Например, если менеджер проглядел поддельные документы и выдал кредит мошеннику, такой убыток может покрыть страховка.

И в-четвертых, банк уступает проблемную задолженность коллекторам, когда не хочет самостоятельно заниматься ее возвратом. Коллекторские агентства выкупают долги целыми пачками за 5–15% от реальной суммы.

Так банк получает хоть и небольшие, но живые деньги сразу, избавляется от проблемного актива и чистит свой баланс. Это выгоднее, чем годами судиться с должником, у которого ни денег, ни имущества.

Что получает банк при банкротстве заемщика

Когда человек подает на банкротство, банк не сидит сложа руки. Он активно участвует в процессе и старается вернуть свои деньги.

Сразу после начала процедуры банк подает заявление о включении в реестр кредиторов. Это официальный список людей и компаний, которым вы должны. В этом списке банк становится в третью очередь наряду с коллекторами, МФО и большинством других кредиторов.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Финансовый управляющий формирует конкурсную массу — это перечень имущества, которое можно продать за долги. Например, в него включают вторую квартиру, золото и бриллианты, акции и облигации. После продажи на торгах деньги распределяют между кредиторами по строгим правилам.

Сколько банк сможет вернуть — это зависит от кредита, который он выдал.

Если был залог, например, ипотека на квартиру или кредит на машину, тогда банк имеет преимущество. Сначала он получит до 80% с продажи залога. Потом встанет в третью очередь с другими кредиторами и может получить деньги от реализации остального имущества. Но это в теории — на практике в процедуре банкротства можно сохранить даже ипотечную квартиру, если это единственное жилье.

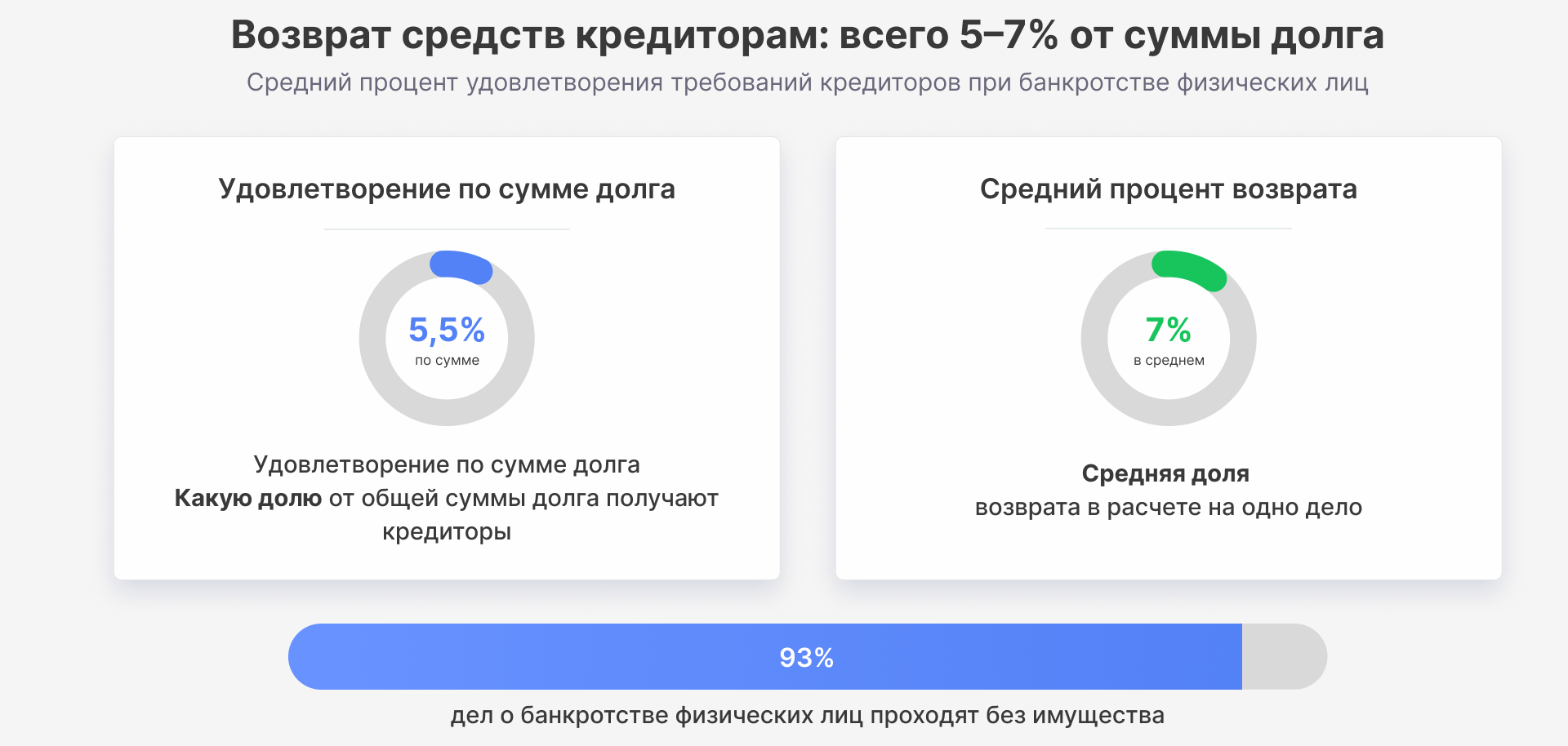

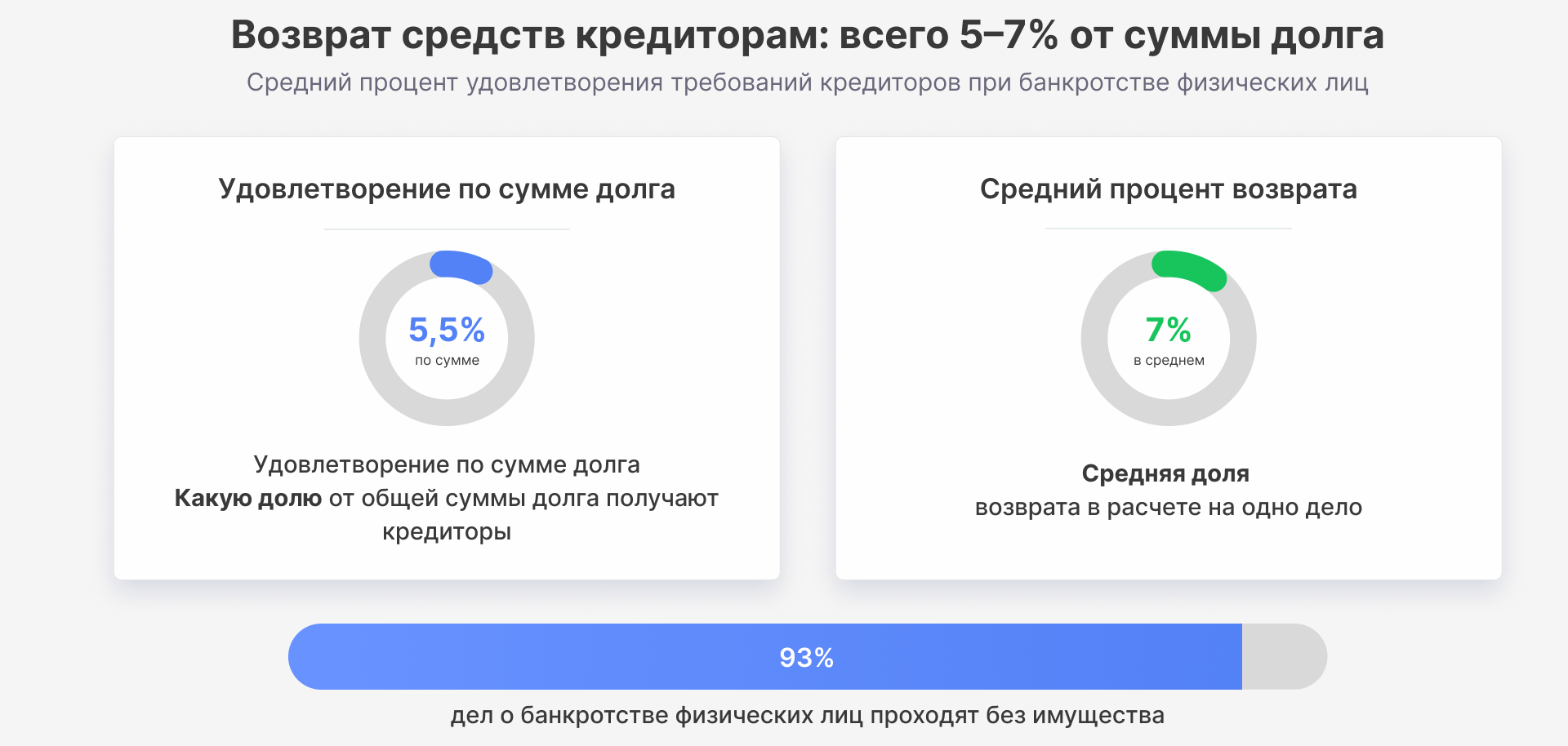

Другая история с необеспеченными кредитами: потребительскими займами и кредитками. Здесь банк встает в общую третью очередь. По статистике Федресурса за 2024 год, кредиторы третьей очереди без залога получают в среднем 5–7% от своих требований.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Кроме того, банк оставляет себе все проценты, которые вы успели выплатить. Мы уже знаем: в первые месяцы и годы вы гасите именно их.

Если кредит был застрахован, банк получит выплату от страховой компании. Сумма зависит от условий заключенного с ней договора.

Нужно ли сообщать банкам о процедуре банкротства

Если коротко — нет. Обычные граждане не обязаны этого делать. Статья 213.4 Федерального закона № 127-ФЗ требует опубликовать предварительное уведомление на Федресурсе, только если вы индивидуальный предприниматель. Обычный гражданин может подать заявление без всяких предупреждений.

Как только арбитражный суд примет заявление к производству, он сам разошлет копии определения всем кредиторам, которых вы указали. Это записано в статье 42 Федерального закона № 127-ФЗ.

Далее в дело вступает финансовый управляющий. Он обязан официально уведомить всех известных кредиторов о начале банкротства. Так что банки в любом случае узнают, что вы проходите процедуру.

Иллюстрация: Яна Айдарова для ООО «Финансово-правовой Альянс»

Хотя вы не обязаны ничего сообщать заранее, это может избавить от лишней головной боли. Поэтому при следующем разговоре можно сообщить, что вы подали заявление о банкротстве, и назвать номер дела, если вы его уже знаете. Обычно этого хватает, чтобы банки, коллекторы и микрофинансовые организации перестали донимать звонками.

После начала процедуры кредиторы вообще не вправе вам звонить или писать. Все общение — только через вашего финансового управляющего. Но если кто-то из кредиторов нарушит запрет, важно знать, что отвечать на звонки.

Как банки реагируют на банкротство клиентов

Должники порой считают: банк — это страшный монстр, который разозлится и начнет мстить за попытку списать долг. Но все куда проще: банкротство заемщика для банка — это не драма, а штатная ситуация, для которой есть четкий регламент.

Конечно, когда вы только-только перестаете платить и раздумываете о банкротстве, сотрудники отдела взыскания пробуют отговорить. Они пугают «черным списком» и «загубленной репутацией». Не верьте, их задача — вернуть деньги любым способом, поэтому они могут давить на эмоции.

Как только суд вводит процедуру банкротства, банк действует строго по регламенту: включается в реестр кредиторов, проверяет ваши сделки за последние три года, взаимодействует с финансовым управляющим. Никакой личной мести или эмоций: ваше банкротство для банка — одно из тысяч в год.

К слову, в 2022 году правительство вводило мораторий на банкротство. Банки должны были радоваться, ведь долги не списывают. Но все оказалось наоборот. Крупные кредиторы и даже Центробанк выступали за отмену моратория.

Почему? Потому что банкротство — это четкая и прозрачная процедура. Она позволяет официально зафиксировать убыток, списать безнадежный долг и очистить баланс. Мораторий создавал туман: долг висит, резервы заморожены, что дальше — непонятно.

Для банков процедура банкротства гораздо удобнее, чем бесконечная работа с просрочкой. Это способ закрыть проблемный актив, улучшить отчетные показатели и двигаться дальше.

Какие банки дают кредиты после банкротства

Главный страх должника: «Ни один банк больше не даст денег». Это миф: после процедуры можно получить новый кредит. Хотя закон устанавливает правило: в течение пяти лет вы обязаны сообщать о статусе банкрота, когда подаете заявку на кредит или займ.

Вот кредитные организации, которые чаще остальных одобряют заявки недавних банкротов:

- Сбербанк.

- Почта Банк.

- Т-Банк.

- Совкомбанк.

- Ренессанс Банк.

- Альфа-Банк.

- МТС Банк.

- «Русский Стандарт».

Главный фактор, позволяющий получить одобрение кредита после банкротства, — это официальная работа со стабильным доходом. А вот за помощью от так называемых кредитных доноров и «инвесторов» лучше не обращаться.

В чем выгода государства от банкротства граждан

Кто-то удивится, но банкротство граждан выгодно государству. Ведь одна из его целей — обеспечить здоровую экономику.

Человек, у которого накопились неподъемные долги, не может полноценно работать, потому что приставы замораживают его счета. Зачастую он уходит в серую зону, получает зарплату в конверте, не платит налоги. Он мало что покупает, не путешествует и не вкладывает деньги в образование — просто нечего вкладывать. Когда таких людей много, растет социальная напряженность.

Банкротство решает эту проблему. Когда человек сбрасывает груз неподъемных долгов, выигрывает и государство. Вот что оно получает:

Налогоплательщика. Бывший должник выходит из тени и снова работает официально — он уже не боится, что приставы заберут половину зарплаты.

Потребителя. Человек снова покупает товары, оплачивает услуги, путешествует — это оживляет экономику.

Социальную стабильность. После банкротства человек начинает с чистого листа: может планировать будущее, обеспечивать семью, жить без давления со стороны банков и коллекторов.

Снижение нагрузки на судей и приставов. Вместо десятков исков от разных банков и бесконечных исполнительных производств, которые тянутся годами, все долги объединяют в одну процедуру. Это экономит ресурсы судов и приставов.

Поэтому для государства главная цель процедуры банкротства — не просто списать долги, а экономически реабилитировать человека.

Важный момент: банкротство — не лазейка для мошенников и не способ обмануть систему, а законная процедура с четкими требованиями. Чтобы ее пройти, необходимо доказать свою неплатежеспособность и предоставить в суде документы о доходах, имуществе, долгах.

На бесплатной консультации наши юристы ответят на все вопросы: разберут вашу ситуацию и честно скажут, подходит ли вам банкротство. И если да — составят пошаговый план действий и возьмутся за дело, чтобы через несколько месяцев передать вам определение, освобождающее от долгов.