Одной из популярных ипотечных программ с господдержкой является семейная ипотека. На нее приходится около 55–60% всех льготных жилищных кредитов. Это легко объяснить: ставка по семейной ипотеке составляет всего 6% годовых, а по обычной ипотеке без льготных условий — в районе 30% годовых и выше.

В 2023 году был принят закон, который запрещает оформлять льготную ипотеку больше одного раза. Рассказываем, действует ли этот запрет на семейную ипотеку и можно ли его обойти.

Содержание статьи

Всё содержаниеСемейная ипотека в 2026 году

Программа семейной ипотеки под 6% стартовала в 2018 году. Ее условия постоянно менялись, но было и то, что оставалось неизменным, — льготная ставка.

Изначально ипотеку не давали за первого ребенка, а срок действия сниженной ставки был ограничен. В 2026 году семейную ипотеку можно оформить сразу после появления первого ребенка, а ставка остается неизменной весь срок действия кредита.

Действие программы продлили до 2030 года. Параллельно был увеличен лимит средств, которые выделяются банкам-участникам программы, — с 6,25 до 8,65 трлн рублей. Это действительно важное дополнение, так как в 2024 году Сбербанк и ВТБ уже в ноябре перестали принимать заявки на семейную ипотеку — как раз из-за достижения лимита.

Пока что на семейную ипотеку можно купить только новое жилье. Однако в текущем году ее действие, возможно, распространится и на вторичный рынок — но только в тех регионах России, где не возводятся новостройки. К таким, например, относятся Томская и Тамбовская области.

Кто может получить

Оформить семейную ипотеку в 2026 году могут:

- Семьи с детьми, в которых есть хотя бы один ребенок младше 6 лет. Это тоже нововведение — раньше программой могли воспользоваться семьи с ребенком до 18 лет.

- Семьи с двумя несовершеннолетними детьми, проживающие в малых городах. К последним относятся населенные пункты, где живут не более 50 000 человек.

- Семьи с двумя несовершеннолетними детьми, проживающие в регионах с низкими темпами жилого строительства или с индивидуальными программами развития. Всего таких регионов 35, полный список можно посмотреть на портале Дом.рф.

- Семьи с несовершеннолетним ребенком-инвалидом.

Заемщик должен быть старше 21 года и иметь гражданство РФ. Требований к полноте семьи нет. Одинокий родитель тоже может оформить льготную ипотеку.

Первый взнос по ипотеке можно погасить за счет материнского капитала, причем не только своего. В качестве созаемщиков допускается привлекать как мужа или жену, так и других родственников. Так что получатель маткапитала может обратиться в банк вместе с родственником, стать созаемщиком и использовать выплаты для помощи члену семьи.

Основные условия программы

На каких условиях предоставляется семейная ипотека:

- Действующая ставка — 6% годовых. В некоторых банках ее можно дополнительно снизить за счет хорошей кредитной истории, увеличения первого взноса или предоставления залога.

- Максимальная сумма кредита — 12 000 000 рублей в Москве, Санкт-Петербурге, Подмосковье и Ленинградской области; 6 000 000 рублей — во всех остальных регионах РФ. Есть и минимальный порог — 300 000 рублей.

- Первый взнос — не менее 20,1% от стоимости жилья.

- Максимальный срок кредита — 30 лет.

Требования к недвижимости

Оформить семейную ипотеку можно на покупку квартиры в новостройке или строительство частного дома. Купить жилье на вторичном рынке стало возможно с весны 2025 года, но не во всех регионах и только при строгом соответствии определенным критериям (например, возраст дома не должен превышать 20 лет).

Взяв квартиру в льготную ипотеку, семья не сможет продать, подарить или обменять ее до тех пор, пока не выплатит кредит полностью. Все это время жилье будет находиться в залоге у банка.

Как получить семейную ипотеку

В программе семейной ипотеки участвуют более 60 банков. В какой именно обращаться — решать вам, но обязательно сравните условия.

Для получения кредита соберите документы по списку:

- Паспорта заемщика и всех созаемщиков с отметкой о регистрации. Если регистрация временная, предоставьте свидетельство о регистрации по месту пребывания.

- Документы о трудоустройстве и доходе как заемщика, так и созаемщика.

- СНИЛС.

- Свидетельство о рождении ребенка.

- Выписка из ЕГРН и другие документы на выбранную квартиру.

Заявку можно подать на сайте выбранного банка. Ее рассмотрение займет не более 3–5 дней, которые банк потратит на проверку вашей кредитной истории и изучение объекта недвижимости.

Можно ли второй раз взять ипотеку с господдержкой

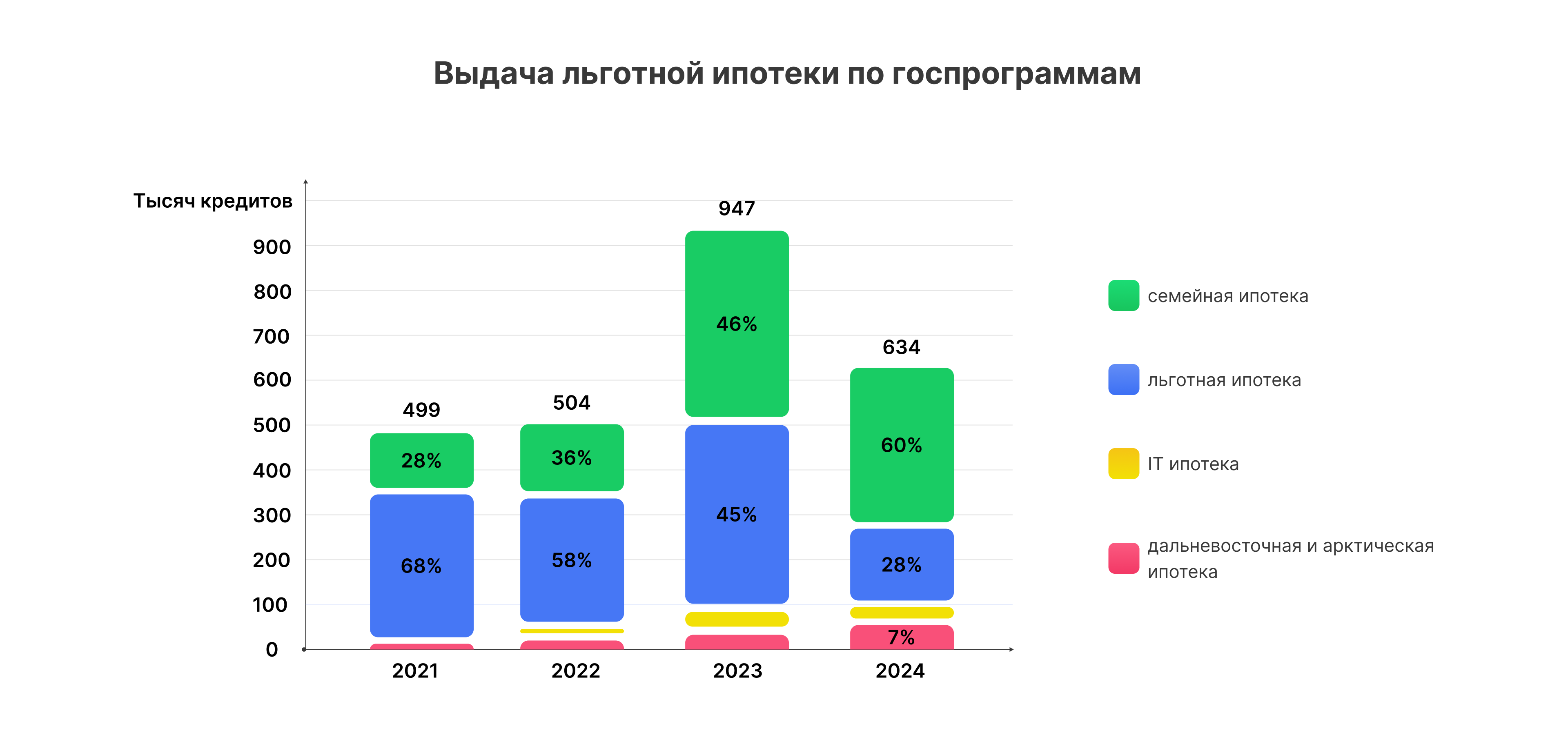

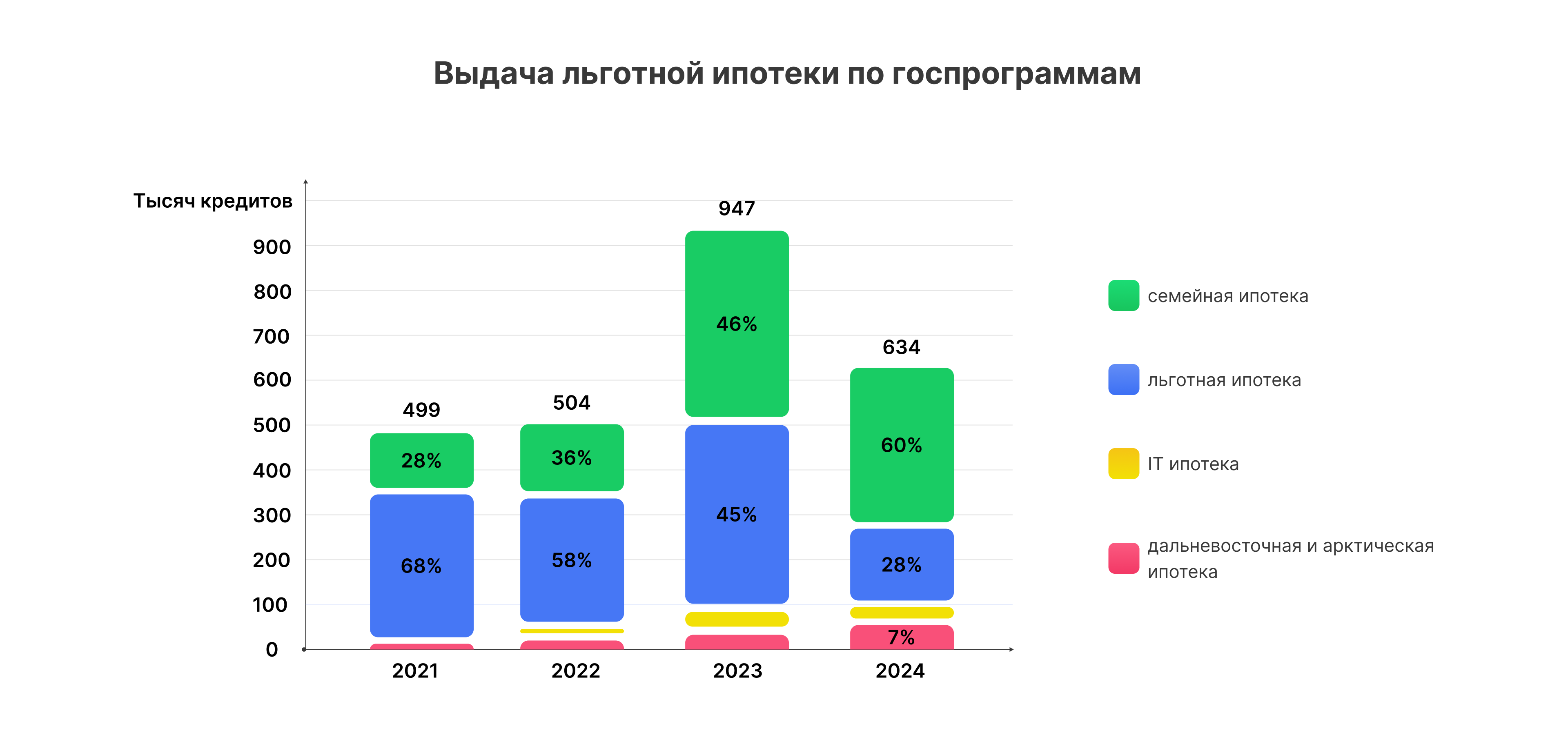

Семейная ипотека — не единственная программа с господдержкой. В России действует еще несколько льготных программ: сельская, дальневосточная, арктическая, военная, ипотека для IT-специалистов.

К сожалению, были люди, которые недобросовестно пользовались всем многообразием: брали одну квартиру себе, а вторую — для сдачи в аренду. Из-за этого цены на рынке недвижимости с 2018 года резко подскочили.

Чтобы решить эту проблему, с 23 декабря 2023 года государство ввело ограничение: одна льготная ипотека на одного человека. Если вы оформили льготную ипотеку до этой даты, можно получить еще одну — но только одну. Если ипотека была взята после 23 декабря 2023 года, права на вторую у вас не будет.

Обычной ипотеки по стандартной ставке это ограничение не касается. Ее можно взять не только дважды подряд, но и одновременно. Главное, чтобы ежемесячного дохода хватало на все обязательные платежи.

Правило-исключение для семейной ипотеки

Из правила «одна льготная ипотека — в одни руки» есть исключение. Речь идет о семейной ипотеке, которой можно воспользоваться повторно, даже если взяли первый кредит после 23 декабря 2023 года. Но должны соблюдаться два других условия:

- После оформления первой семейной ипотеки родился еще один ребенок.

- Первый кредит полностью погашен.

Раньше существовало еще и третье условие — площадь новой ипотечной квартиры должна быть больше, чем у старой. Но с 2025 года такое требование не действует, поэтому о нем можно забыть.

Ограничение на количество ипотечных кредитов распространяется не только на главного заемщика, но и на всех созаемщиков. Чтобы у супругов осталась возможность оформить еще одну семейную ипотеку, им нельзя выступать созаемщиками друг у друга.

Как рефинансировать обычную ипотеку на условиях семейной

Если ранее вы взяли ипотеку на обычных условиях, после рождения первенца ее можно рефинансировать по льготной программе. Ставка будет снижена до 6%, а разницу банку компенсирует государство.

Условия, при которых возможно рефинансирование обычной ипотеки по льготной программе:

- Нет просрочек по кредиту.

- Жилье было куплено у компании-застройщика. Рефинансировать кредиты на «вторичку» могут только жители ДФО, причем исключительно в сельской местности.

- Вы не реструктуризировали кредит ранее.

- Ипотека была оформлена не менее 180 дней назад, а до окончания выплат осталось более 90 дней.

Условия могут незначительно отличаться, все зависит от конкретного банка.

Что делать, если нечем погашать ипотеку

Если просрочка по кредиту незначительная, то есть длится несколько дней или даже недель, банк начислит неустойку по договору — дополнительные проценты на сумму задолженности. Но если пропустить сразу несколько ежемесячных платежей, банк может обратиться в суд и в крайнем случае — забрать ипотечную квартиру.

Надежное решение в ситуации, когда вообще нет денег на обязательные платежи, — это оформление банкротства. С 2024 года в процедуре можно сохранить ипотечную квартиру при условии, что это единственное жилье должника.

Если не знаете, с чего начать банкротство, поговорите с юристами компании «Финансово-правовой альянс». Мы ответим на все вопросы и обеспечим сопровождение на каждом этапе банкротства, пока все долги не будут списаны.