Нередко под кредитными организациями понимают только банки, но это не совсем верно. Банки — действительно распространенный вид кредитных организаций, но не единственный.

Рассказываем, что такое кредитные организации, какие есть виды и чем они отличаются друг от друга, а еще — делимся практическими советами по выбору кредитной организации.

Содержание статьи

Всё содержаниеЧто является кредитной организацией

Определение кредитной организации содержится в ст. 1 Федерального закона № 395-1 ФЗ. В ней четко прописано, что кредитная организация — это юридическое лицо, которому Центробанк разрешил выполнять банковские операции и получать от этой деятельности прибыль.

Простыми словами, кредитные организации — это бизнес, который государство тщательно проверило и сказало: «Хорошо, мы доверяем вам принимать вклады людей, выдавать кредиты и проводить платежи».

Кредитная организация может иметь любую форму собственности: ПАО, ООО, АО. Капитал, который используется для ее учреждения, может быть частным, муниципальным, государственным.

Кредитные организации являются важным элементом финансовой системы. Они позволяют физическим и юридическим лицам брать кредиты, переводить деньги, зарабатывать на процентах со вкладов. Это главные поставщики финансовых услуг, среди которых: расчетно-кассовое обслуживание, кредитование, инвестиционные и сберегательные услуги.

Термин «кредитная организация» является синонимом «финансово-кредитной организации». Однако оба понятия следует отличать от такого определения, как финансовая организация. Под него попадают все компании, работающие с финансами, — например, страховые, лизинговые, негосударственные пенсионные фонды (НПФ).

Виды кредитных организаций

В России существует два основных вида кредитных организаций: банковские и небанковские. Ключевой критерий, по которому происходит разделение, — это наличие лицензии Центрального банка, которая дает право на банковские операции.

Банковские кредитные организации

По названию становится понятно, что к ним относятся банки. Ст. 1 Федерального закона № 395-1 определяет, что банк — это кредитная организация с исключительным правом привлекать вклады от своего имени. Организация должна иметь лицензию Центробанка РФ.

Есть два основных вида банков: первые — с универсальной лицензией, вторые — с базовой.

| Критерий сравнения | Базовая | Универсальная |

| Капитал для создания | 300 млн рублей | 1 млрд рублей |

| Проведение международных операций | Ограничено | Разрешено |

| Возможность открывать корреспондентские счета и филиалы за рубежом | Отсутствует | Есть |

| Требования к отчетности | Сниженные | Полные |

Отдельно выделяются специализированные банки. Они могут выполнять все банковские операции, но фокусируются на одном из направлений деятельности, отсюда и отличия по видам. Вот неофициальная классификация банков:

- Депозитные. Занимаются привлечением денег от населения и выдачей кредитов.

- Ипотечные. Предлагают гражданам и юрлицам кредиты, направленные на приобретение недвижимости. Обычно такие банки тесно сотрудничают с застройщиками и предлагают ипотеки на лояльных параметрах.

- Инвестиционные. Занимаются операциями на рынке ценных бумаг: эмиссия облигаций и акций, предоставление посреднических услуг на вторичном рынке ЦБ, инвестиционные сделки.

Небанковские кредитные организации (НКО)

К небанковским кредитным организациям относятся компании, где можно получить не все, а только некоторые банковские услуги. Они могут частично выполнять функции банков, например, переводить деньги между счетами физических лиц, но НКО не могут предоставлять одновременно все услуги.

Закон очерчивает несколько видов НКО: платежные, расчетные, депозитно-кредитные, центральный контрагент.

Платежные НКО (ПНКО)

Наиболее привычный вид НКО для физлиц. Они занимаются денежными переводами без открытия счета. Если вы когда-нибудь пользовались услугами платежных систем или открывали электронный кошелек, то это и есть платежные НКО. Они не имеют права привлекать вклады, поэтому не получится найти электронный кошелек, предлагающий проценты за размещение средств. Одним из крупнейших НКО такого типа в России является «ЮMoney».

Расчетные НКО (РНКО)

Проводят расчетно-кассовое обслуживание, переводы без открытия счета, инкассируют наличность. К ним относятся разные платежные системы, выполняющие расчеты для физических и юридических лиц. Такие системы не могут выдавать кредиты и брать деньги для хранения на вкладах. Возможно, услугами РНКО вы тоже пользовались. Например, когда отправляли деньги через «Золотую Корону» — этот сервис принадлежит небанковской расчетной кредитной организации.

Депозитно-кредитные НКО (НДКО)

Могут привлекать деньги физлиц, выдавать кредиты, но не имеют права открывать банковские счета и проводить расчетные операции. К депозитно-кредитным организациям относятся, например, микрофинансовые организации и ломбарды.

НКО — центральный контрагент

Берут на себя риски того, что кто-то из участников финансового рынка, не выполнит свои обязательства. Речь идет о клиринговых компаниях, деятельность которых регулируется Федеральным законом № 7-ФЗ. Такие компании являются посредниками между разными сторонами финансовых сделок и осуществляют финансовый мониторинг, расчетное обслуживание, аккредитацию складов, противодействие неправомерному использованию инсайдерской информации. С такими организациями физические лица редко контактируют напрямую. Одной из основных клиринговых компаний является НКО «НКЦ», которая принадлежит Московской фондовой бирже и обслуживает сделки этой площадки.

Кредитные организации и банки: в чем отличия

Под понятие «кредитные организации» попадают банки и НКО. Поэтому любой банк является кредитной организацией.

| Кредитные организации | Банки | |

| Минимальный уставной капитал | 90 млн рублей | 300 млн рублей |

| Предоставляемые услуги | Все или часть банковских | Все банковские |

| Возможность привлечения вкладов физлиц | Не всегда | Да |

| Наличие лицензии ЦБ РФ | Да | Да |

Важно разделять кредитные организации и другие компании, задействованные в финансовом секторе. К последним, например, относятся страховые фирмы, инвестиционные фонды, финансовые маркетплейсы.

Права и обязанности кредитных организаций

Кредитные организации могут:

- Выдавать кредиты и займы людям и компаниям.

- Работать с ценными бумагами — покупать, продавать, хранить.

- Делать переводы.

- Привлекать деньги во вклады, если это банк.

- Получать кредиты от Банка России.

- Зарабатывать на своих услугах.

- Самостоятельно ставить тарифы на свои услуги, но в рамках закона.

Кредитные организации обязаны:

- Соблюдать правила, которые устанавливают законы и Центробанк. Если коротко: никаких серых схем.

- Обеспечивать конфиденциальность, соблюдать банковскую тайну.

- Честно рассказывать обо всех условиях услуг — какие проценты, комиссии, штрафы.

- Отчитываться перед государством.

- Иметь достаточный финансовый резерв, чтобы выполнять все обязательства перед клиентами даже в трудные времена.

Ответственность кредитных организаций

Невыполнение обязанностей может обернуться разными видами ответственности. Например, вынесением предписания на устранение нарушения, штрафом, ограничением, приостановлением и даже полным отзывом лицензии.

Нарушения со стороны кредитной организации можно разделить на несколько видов:

- Регуляторные. В их числе — нарушение нормативов, которые вводит ЦБ РФ. Например, снижение объемов ликвидности или капитала.

- Финансовые. Примеры: искажение финансовой отчетности, приписывание фиктивных активов.

- Операционные, к которым относятся, например, нарушения по ведению счетов и хранению денег, информационной безопасности.

- Клиентские — когда не выполняются обязанности перед вкладчиками и заемщиками.

- Финмониторинг, неисполнение Федерального закона № 115-ФЗ, который часто называют «антиотмывочным».

В России действует система страхования, которая реализуется через АСВ — Агентство по страхованию вкладов. Это означает, что даже если банк обанкротится, у него отзовут лицензию или произойдет другое нарушение, то Агентство компенсирует каждому клиенту утраченные деньги, но максимум 1,4 млн рублей.

Центробанк РФ как регулятор кредитных организаций

Банк России является единственным органом, который полностью контролирует деятельность банков, микрофинансовых и остальных кредитных организаций. Является независимой структурой, так называемым «банком первого уровня». В том, что касается регулирования деятельности кредитных организаций, ЦБ:

- Выдает лицензии.

- Определяет требования и нормативы, которым должна соответствовать деятельность компаний, например, по достаточности капитала.

- Выполняет надзор за их работой. Например, получает и проверяет отчетности, организует плановые и внеплановые выездные проверки, смотрит за соблюдением требований закона. Еще Центробанк принимает и рассматривает жалобы от физических и юридических лиц — на деятельность финансовых компаний.

Чтобы выполнять всю эту работу, у Банка России есть несколько инструментов, вот основные:

- Проверки и аудит. Специалисты Центробанка анализируют балансы, отчетность, внутренние документы коммерческих банков и других кредитных организаций.

- Санация проблемных компаний. Это комплекс мер по спасению организации от банкротства без отзыва лицензии. Например, поиск инвестора, который выкупит банк, назначение временной администрации, финансовая поддержка со стороны ФКБС — Фонда консолидации банковского сектора.

- Защита финансовой системы. Совместно с АСВ администрирует систему страхования вкладов, выдвигает ограничения по розничным кредитам и резервированию средств, если необходимо — ставит запреты на операции.

Как проверить и выбрать кредитную организацию

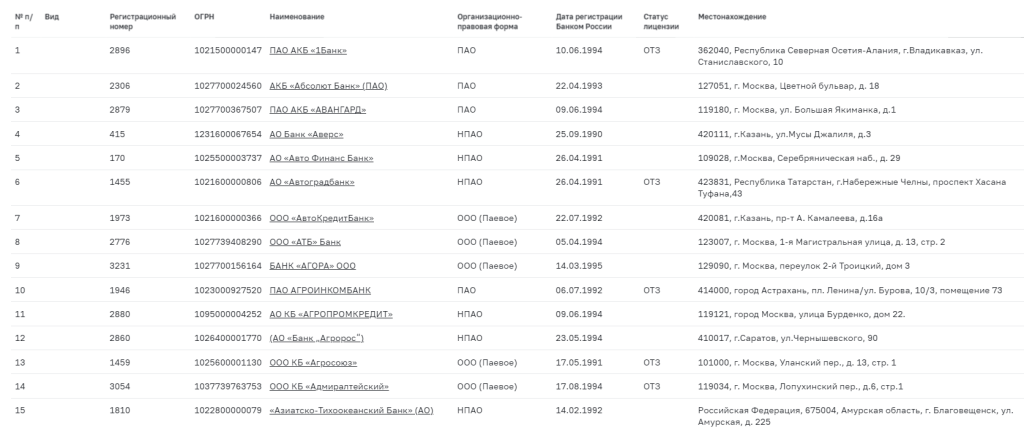

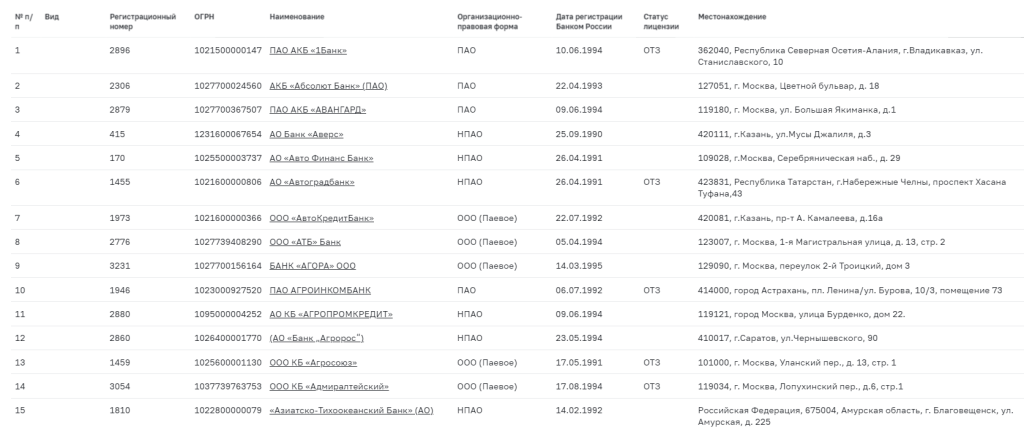

Первый шаг — проверить, есть ли у кредитной организации право выдавать деньги или выполнять другие действия с вашими деньгами. Для этого есть список ЦБ РФ, где можно найти все существующие кредитные организации.

Еще Центробанк ведет отдельные реестры по каждому направлению финансовой деятельности. Например, можно посмотреть реестр микрофинансовых компаний, ломбардов, даже БКИ — бюро кредитных историй.

Поиск организации в реестре — это только часть проверки. Мошенники могут представляться реально существующей кредитной фирмой, поэтому важно обращать внимание на дополнительные признаки:

- Поддельное название. Мошенники часто используют созвучные наименования, такие как: «СберИнвестАбсолютБанк».

- Подозрительно высокие проценты. Когда организация предлагает доходность 50–100% годовых, это повод насторожиться — скорее всего, перед вами мошенники.

- Отсутствие офисов и телефонов. Настоящий банк всегда идет на контакт с клиентом, а мошенники, наоборот, стараются минимизировать возможность с ними связаться.

- Договоры со странными названиями. Вместо понятного договора вклада, кредита, банковского обслуживания аферисты предлагают подписать инвестиционный, паевый, информационный.

Не спешите подписывать договор на кредит или вклад, даже если проверили организацию и убедились, что перед вами не мошенники. Сначала обратите внимание на несколько параметров: условия, на которых предоставляются услуги, отзывы о самой организации и техподдержке, наличие банкоматов или отделений в вашем населенном пункте — это может оказаться важным фактором.